مدیریت سرمایه در ترید یکی از جنبههای اساسی معامله به حسابمیآید ومیتواند به معامله گران کمک کند تا ضرر و زیان خود را به حداقل و سود خود را نیز به حداکثر برسانند. در این مقاله قصد داریم انواع مختلف استراتژیهای مدیریت سرمایه را که معامله گرانمیتوانند برای بهبود عملکرد معاملاتی خود استفاده کنند، مورد بحث قرار دهیم.

مدیریت سرمایه در ترید

مدیریت سرمایه در ترید فرآیند مدیریت حساب معاملاتی شما برای اطمینان از داشتن سرمایه کافی برای معامله موثر است. این امر شامل تعیین محدودیت برای مقدار پولی است کهمیخواهید در هر معامله ریسک کنید و از استراتژیهای مختلف برای به حداقل رساندن ضرر و به حداکثر رساندن سود خود استفادهمیکنید. اما بهترین استراتژیها برای مدیریت سرمایه در ترید کدامها هستند؟

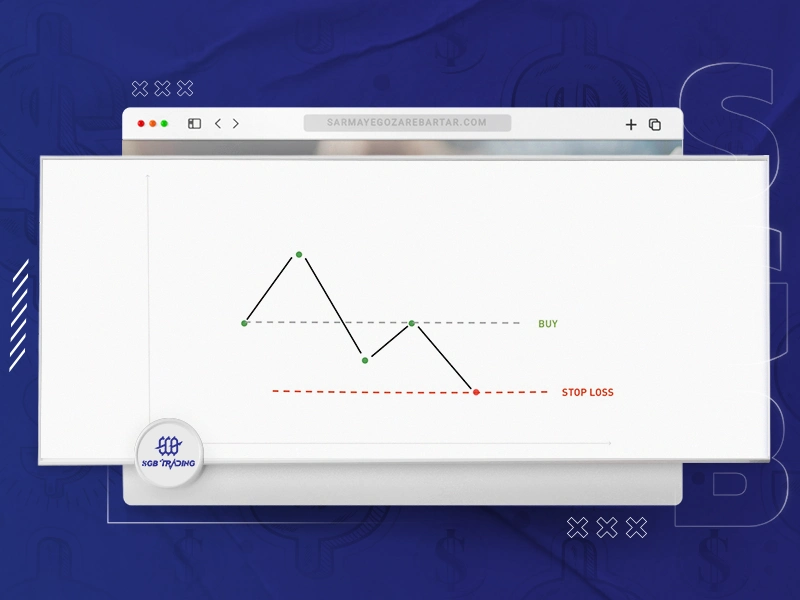

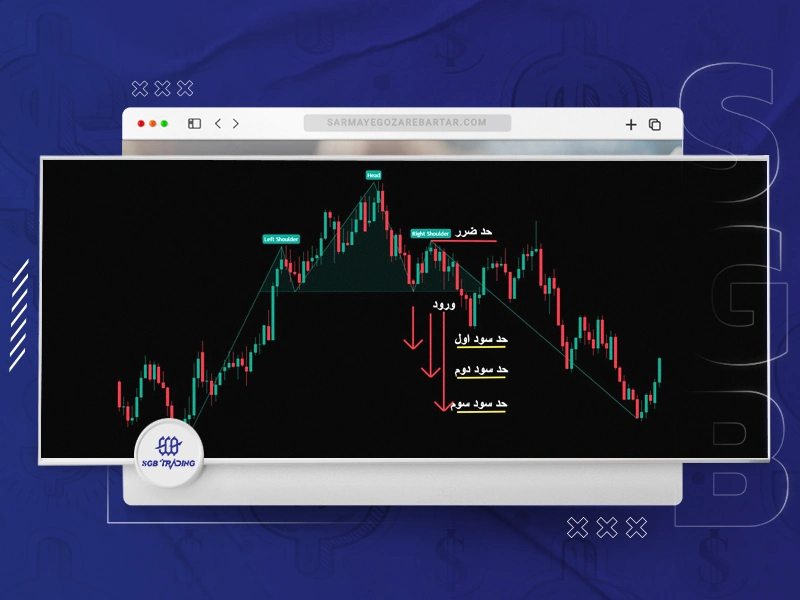

حد ضرر در ترید

حد ضرر یک استراتژی مدیریت سرمایه در ترید است که شامل تعیین محدودیت برای مقدار پولی کهمیخواهید در معامله از دست بدهیدمیشود. این استراتژی برای به حداقل رساندن زیان و محافظت از حساب معاملاتی شما در برابر افت قیمتی قابل توجه طراحی شده است. حد ضرر رامیتوان با قیمت ثابت یا درصدی از ارزش معامله تنظیم کرد.

مهمترین مزیت استفاده از حد ضرر این است که اجرای آن هیچ هزینه ای ندارد. کارمزد معمولی شما فقط زمانی محاسبهمیشود که به قیمت حد ضرر رسیده باشد و سهام یا ارز شما فروخته شود. این طورمیتوان گفت که به حد ضرر به عنوان یک بیمه رایگان نگاه کنید.

بهعلاوه، وقتی شما از حد ضرر استفادهمیکنید نیازی به نظارت روزانه بر عملکرد معامله خود ندارید. این ویژگی در زمانهایی که به هر دلیل نمی توانید به معامله خود سر بزنید بسیار مفید است.

حد ضرر همچنین شما را از گرفتن تصمیمات احساسی بازمیدارند . مردم تمایل دارند “عاشق معامله خود” شوند. به عنوان مثال، بعضی معامله گران ممکن است این باور غلط را داشته باشند که اگر به یک معامله فرصت دیگری بدهند، معامله در نهایت وارد سود خواهد شد. اما در واقع، این تاخیر ممکن است فقط باعث افزایش ضرر آنها شود.

مدیریت سرمایه در ترید با روش مارتینگل

روش مارتینگل یک استراتژی مدیریت سرمایه در ترید است که شامل دو برابر کردن اندازه پوزیشن شما پس از هر ضرر است. این استراتژی بر این فرض استوار است که شما در نهایت وارد یک معامله سود ده خواهید شد و تمام ضررهای خود را جبران خواهید کرد. با این حال، روش مارتینگلمیتواند ریسکهای خودش را داشته باشد، زیرا در صورت تجربه یک دوره ضرر طولانی مدت، می تواند منجر به از دست دادن سرمایه قابل توجهی بشود.

از طرف دیگر، دلایل متعددی وجود دارد که روش مارتینگل را به یک استراتژی مطمئن جهت مدیریت سرمایه در ترید در بازار ارز نسبت به سرمایه گذاری در سایر داراییها یا هنگام قمار تبدیلمیکند.

ارزها، بر خلاف سهام، به ندرت به صفرمیرسند. در حالی که شرکتها به راحتیمیتوانند ورشکست شوند، اما این احتمال برای کشورها و پول آنها بسیار پایین است. درست است که گاهی ارزش یک ارز افتمیکند، اما با این وجود، حتی در موارد کاهش شدید، ارزش ارز به ندرت به صفرمیرسد.

به طور کلیمیتوان گفت که اگر سرمایه کافی برای ادامه استفاده از روش مارتینگل تا زمانی که جواب دهد در دسترس دارید،میتوانید به سود برسید. با این حال، ریسک به ریوار آن برابر نیست. ممکن است مجبور شوید مبالغ هنگفتی را سرمایه گذاری یا معامله کنید، زیرا شما باید با هر ضرر سرمایه گذاری خود را دو برابر کنید. در نتیجه سود نهایی شما کمتر خواهد بود.

وین ریت مدیریت سرمایه در ترید

وین ریت یا نرخ برد یک معیار مدیریت سرمایه در ترید است که درصد معاملات برنده را نسبت به تعداد کل معاملات اندازه گیریمیکند. نرخ برد بالا نشانمیدهد که شما معاملات برنده بیشتری نسبت به معاملات بازنده انجام داده اید. با این حال، وین ریت بالا لزوماً به معنای سودآوری شما نیست، زیرا سود شما به اندازه معاملات سوده ده شما نسبت به اندازه معاملات ضررده شما بستگی دارد.

اما این مورد از اهمیت وین ریت در ترید کم نمی کند، زیرا وین ریت یک معیار مهم برای ارزیابی اثر بخشی یک استراتژی معاملاتی است. نرخ برد بالاتر نشانمیدهد که یک استراتژی درصد بیشتری از معاملات سودآور را به خود اختصاصمیدهد و این موردمیتواند سودآوری کلی را افزایش دهد.

همچنین با در نظر گرفتن وین ریت در ارتباط با سایر معیارهای مدیریت ریسک، مانند نسبت ریسک به ریوار، معامله گرانمیتوانند تصمیمات آگاهانه تری در مورد معاملات خود بگیرند و به طور موثر ریسک پذیری خود را مدیریت کنند.

از طرف دیگرمیتوان گفت که وین ریت بالامیتواند اعتماد به نفس را در معامله گران افزایش دهد و به آنها کمک کند تا ذهنیت معاملاتی مثبت خود را حفظ کنند و بر چالشهای روانی مرتبط با معاملات غلبه کنند.

به عنوان یک قاعده کلی، وین ریت کمتر از 50 درصد برای اکثر معامله گران قابل قبول نیست و تستهایی که انجاممیدهید ممکن است نشان دهند که شما قرار است سرمایه قابل توجهی به دست آورید، اما نحوه واکنش شما به یک شکست و بدشانسی چیزی است که در نهایت اهمیت دارد. متأسفانه، یک شکست طولانی مدت منجر به کاهش سرمایهمیشود و باعثمیشود اکثر معامله گران دست از کار بکشند یا شروع به تغییر دادن استراتژیهای خود کنند.

ریسک به ریوارد در فارکس

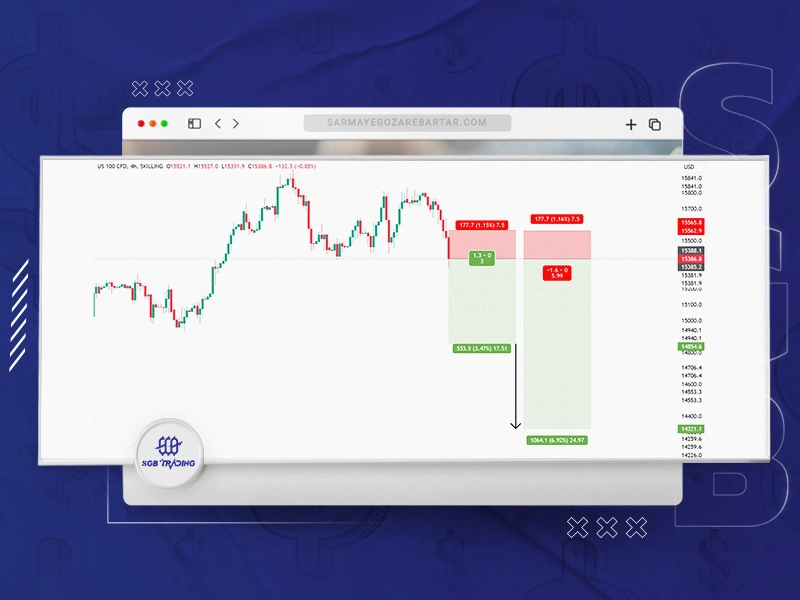

ریسک به ریوارد نیز یک معیار مدیریت سرمایه در ترید شناختهمیشود که سود احتمالی را نسبت به زیان احتمالی یک معامله اندازه گیریمیکند. نسبت ریسک به ریوارد بالا نشانمیدهد که شما ریسک کمتری در مقابل کسب درآمد بیشتر دارید. این معیار معمولاً در معاملات فارکس برای کمک به معامله گران برای شناسایی فرصتهای معاملاتی سودآور استفادهمیشود.

بهترین نسبت ریسک به ریوار در فارکس چیست؟ پاسخ تا حد زیادی به سرمایه شما برای ترید، تحمل شما در برابر از دست دادن پول و استراتژی معاملاتی شما بستگی دارد. به عنوان مثال، اگر از طرفداران استراتژیهای معاملاتی محافظه کارانه و معاملات روزانه هستید، نسبت ریسک به ریوارد شما کمتر از معامله گران سویینگ در یک بازار پر از ریسک مانند ارزهای دیجیتال خواهد بود.

اساساً، بهترین نسبت ریسک به ریوارد، نسبتی است که به استراتژی معاملاتی بلند مدت و مثبت کمکمیکند. اگر شما یک معامله گر خرد متوسط در بازارهای مالی هستید، نسبت ریسک به ریوارد کوچک مثل 1:2، 1:3 یا 1:4 مناسب تر از ریسک به ریوارد 1:10 است.

این امر به این دلیل است که نسبتهای ریسک به ریوارد مختلف احتمال موفقیت متفاوتی دارند. بر این اساس، شانس اجرای یک معامله برنده با نسبت ریسک به پاداش 1:10 بسیار کمتر از نسبت ریسک به ریوارد استاندارد 1:2 و 1:3 است. در نهایت به یاد داشته باشید، مدیریت سرمایه خوب همیشه به نسبت ریسک به ریوارد متناسب متکی است.

پراپ تریدینگ و مدیریت سرمایه در ترید

پراپ تریدینگ یکی دیگر از استراتژیهای مدیریت سرمایه در ترید است که شامل ترید با سرمایه یک شرکت به جای سرمایه شماست. این استراتژی معمولاً توسط معامله گران حرفه ای که سابقه سودآوری اثبات شده دارند انجاممیشود. پراپ تریدینگمیتواند راهی موثر برای مدیریت سرمایه در ترید شما باشد، زیرا به شما امکانمیدهد با مقادیر قابل توجهی پول نسبت به سرمایه خود را معامله کنید.

سخن آخر

مدیریت سرمایه در ترید یک جنبه ضروری در معاملات است کهمیتواند به تریدرها کمک کند تا ضرر خود را به حداقل و سود خود را به حداکثر برسانند. معامله گران با استفاده از استراتژیهای مختلف مدیریت سرمایه مانند حد ضرر، روش مارتینگل، وین ریت، ریسک به ریوارد و پراپ تریدینگ میتوانند عملکرد معاملاتی خود را بهبود بخشند و به اهداف مالی خود دست یابند.

نکات مربوط به حجم معاملات و ریسک در هر معامله خیلی کاربردی بود الان میدونم چطور حجم معاملاتم رو بر اساس مدیریت ریسک تنظیم کنم

سلام سروش جان

دقیقاً تعیین حجم معامله بر اساس درصدی از کل سرمایه، مثلاً 1% یا 2%، به شما کمک میکنه تا در برابر نوسانات شدید بازار انعطافپذیرتر باشید و جلوی ضررهای بزرگ رو بگیرید