در دنیای پرتلاطم فارکس، مفهوم ریسک به ریوارد یکی از اصول اساسی است که هر معاملهگری باید با آن آشنا باشد. این مفهوم، که نسبت بین میزان سود مورد انتظار به ریسک پذیرفته شده در یک معامله را نشان میدهد، میتواند نقش مهمی در مدیریت سرمایه در فارکس ایفا کند. در این مقاله، ما به بررسی چگونگی استفاده از این اصل برای به حداکثر رساندن سود و کاهش زیان در معاملات میپردازیم.

نسبت ریسک به ریوارد (R/R) در بازار فارکس

نسبت ریسک به ریوارد (Risk/Reward Ratio) یکی از مفاهیم کلیدی در بازار فارکس و در واقع در تمام بازارهای مالی است. این نسبت به تریدر کمک میکند تا میزان ریسکی را که مایل است در معاملهای بپذیرد، در مقابل سود احتمالی که میتواند کسب کند، ارزیابی نماید. به طور ساده، نسبت R/R نشاندهنده تعادل بین میزان پولی است که معاملهگر حاضر است از دست بدهد (ریسک) در مقابل میزان سودی که امیدوار است به دست آورد (ریوارد).

فرض کنید شما تصمیم به خرید جفت ارز EUR/USD با قیمت 1.1000 میگیرید و تصمیم دارید در صورتی که قیمت به 1.0950 برسد، معامله را ببندید (50 پیپ زیان) و اگر قیمت به 1.1100 برسد، سود خود را برداشت کنید (100 پیپ سود). در این حالت، نسبت ریسک به ریوارد 1:2 است؛ به این معنی که برای هر واحد ریسک، دو واحد سود انتظار میرود.

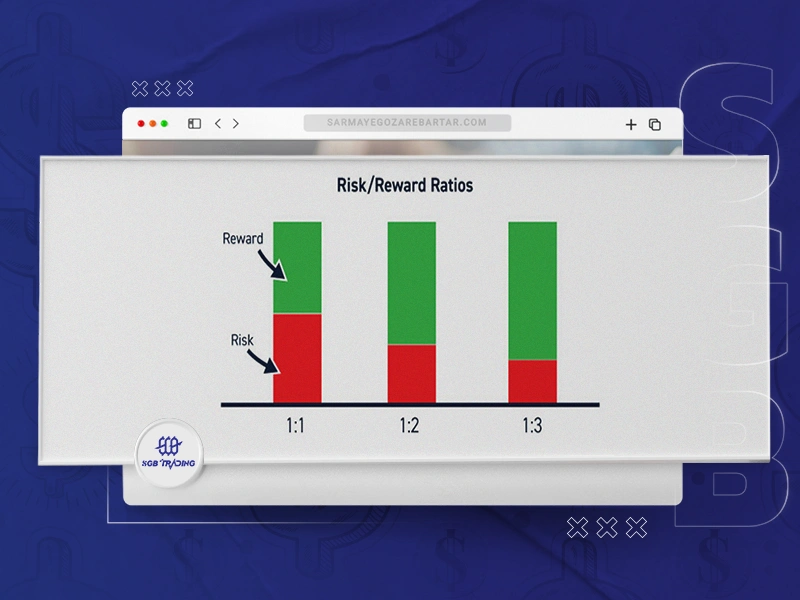

یک نسبت ریسک به ریوارد ایدهآل معمولاً بین 1:2 تا 1:3 است، به این معنی که برای هر واحد ریسک، انتظار دو تا سه واحد سود میرود. این نسبت به تریدر کمک میکند تا تصمیماتی عاقلانهتر بگیرد و فقط در موقعیتهایی سرمایهگذاری کند که پتانسیل سود بیشتری نسبت به زیان دارند.

بهترین نسبت ریسک به ریوارد در فارکس

بهترین نسبت ریسک به ریوارد در فارکس اصطلاحی است که برای ارزیابی کارایی و میزان موفقیت یک استراتژی معاملاتی به کار میرود. این نسبت، میزان سود مورد انتظار یک معامله را در مقابل ریسک احتمالی آن معامله بیان میکند. به عبارت دیگر، نشان میدهد که یک معاملهگر برای هر واحد ریسک، چقدر امیدوار به کسب سود است.

در بازار فارکس، نسبتهای ریسک به ریوارد متداول معمولاً ۱:۲، ۱:۳ یا بالاتر هستند. به این معنا که برای هر دلار ریسک، معاملهگر انتظار دارد دو دلار یا بیشتر سود کسب کند. انتخاب بهترین نسبت ریسک به ریوارد به عوامل مختلفی بستگی دارد، از جمله استراتژی معاملاتی، تحمل ریسک معاملهگر و شرایط بازار.

استفاده از نسبت ریسک به ریوارد مناسب، نه تنها احتمال کسب سود را افزایش میدهد بلکه به معاملهگران کمک میکند تا در مدت زمانی طولانیتر، سرمایه خود را حفظ کنند. این امر بهویژه در مدیریت سرمایه در فارکس اهمیت دارد، جایی که معاملهگران باید بتوانند زیانهای اجتنابناپذیر را مدیریت کرده و با استراتژیهای هوشمندانه، به سوددهی پایدار دست یابند.

بنابراین، بهترین نسبت ریسک به ریوارد در فارکس به استراتژی و ترجیحات شخصی هر معاملهگر بستگی دارد. اما به طور کلی، استفاده از نسبتهایی که سود بیشتری را نسبت به ریسک ارائه میدهند، میتواند یک قاعده خوب برای حفظ تعادل بین سودجویی و حفاظت از سرمایه باشد.

اهمیت مدیریت سرمایه و رابطه آن با ریسک به ریوارد

مدیریت سرمایه یکی از اساسیترین جنبههای معامله در فارکس است و به معنای تعیین میزان سرمایهای است که در هر معامله ریسک میشود که این میزان باید بخشی از استراتژی کلی معاملاتی باشد. این اصل به شما کمک میکند تا سرمایه خود را در برابر نوسانات بازار محافظت کنید و از زیانهای سنگین جلوگیری نمایید. مدیریت سرمایه موثر، شما را قادر میسازد تا با استفاده از یک نسبت ریسک به ریوارد منطقی، سرمایه خود را به شیوهای هوشمندانه ریسک کنید. رابطه بین مدیریت سرمایه و نسبت ریسک به ریوارد در فارکس، همانند دو رکن اساسی یک ساختمان است که استحکام و پایداری آن را تضمین میکند.

برای مثال، اگر یک معاملهگر تصمیم بگیرد که برای هر معامله حداکثر ۲% از کل سرمایه خود را ریسک کند و نسبت ریسک به ریوارد را ۱ به ۳ تعیین کند، این به این معناست که برای هر دلار ریسک شده، انتظار سود ۳ دلاری وجود دارد. این استراتژی میتواند به معاملهگر کمک کند تا حتی اگر تعداد معاملات زیانده بیشتر از معاملات سودده باشد، همچنان سود کلی خود را حفظ کند.

بنابراین، یک مدیریت سرمایه دقیق و هوشمندانه به همراه تعیین نسبت ریسک به ریوارد مناسب، میتواند معاملهگران را در مسیر کاهش زیانها و افزایش سودآوری قرار دهد. این رویکرد نه تنها از سرمایه معاملهگر در برابر نوسانات بازار محافظت میکند، بلکه به او این امکان را میدهد که با اعتماد به نفس بیشتری در بازار فعالیت کند.

استراتژیهای معاملاتی مبتنی بر ریسک به ریوارد

انتخاب استراتژی معاملاتی که نسبت ریسک به ریوارد را بهینه سازی میکند، بسیار حیاتی است. این استراتژی ها برای مدیریت بهینه سرمایه و افزایش شانس موفقیت خود به کار میروند و به تریدر کمک میکنند تا میزان سود مورد انتظار از یک معامله و حداکثر زیان قابل قبول را پیش از ورود به معامله مشخص کند. استراتژیهای معاملاتی مبتنی بر نسبت ریسک به ریوارد در بازار فارکس متنوع هستند و معاملهگران با توجه به سبک و ترجیحات شخصی خود، استراتژی مناسب را انتخاب میکنند. در اینجا به دو مورد از این استراتژیها اشاره میکنیم:

- استراتژی معاملاتی مبتنی بر الگوهای نموداری

شناسایی و تجارت بر اساس الگوهای نموداری مانند سر و شانهها، پرچم، مثلث و غیره از دیگر استراتژیهای مبتنی بر نسبت ریسک به ریوارد است. معاملهگران با تعیین حد ضرر و حد سود بر اساس این الگوها، میتوانند سود خوبی کسب کنند.

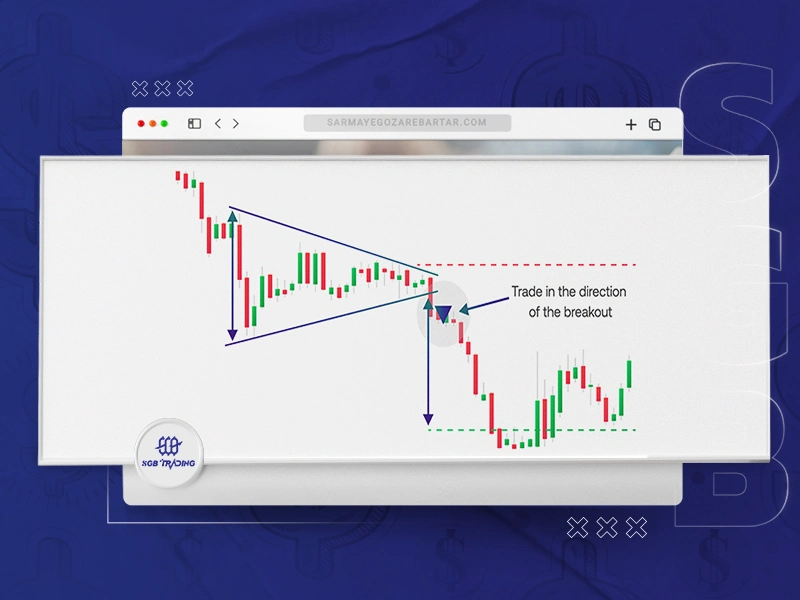

- استراتژی معاملاتی بریکاوت (Breakout Trading)

در این استراتژی، معاملهگران منتظر شکستن قیمت از یک سطح مقاومت یا حمایت مهم میمانند و پس از تایید بریکاوت، وارد معامله میشوند. معاملهگر میتواند حد ضرر را زیر سطح حمایت یا بالای سطح مقاومت تنظیم کند و با استفاده از نسبت ریسک به ریوارد مناسب، حد سود را مشخص نماید.

استراتژیهای مبتنی بر ریسک به ریوارد نه تنها به مدیریت بهتر ریسک کمک میکنند، بلکه با ایجاد یک چارچوب منضبط برای تصمیمگیری، از تاثیر احساسات بر روی تصمیمات معاملاتی نیز میکاهند.

روانشناسی معاملاتی و تأثیر و رابطه آن باریسک به ریوارد

روانشناسی معاملاتی یکی از مهمترین عواملی است که میتواند بر نسبت ریسک به ریوارد در فارکس تأثیر بگذارد. این عنصر به طور مستقیم بر تصمیمات معاملاتی و در نتیجه بر سود و زیان معاملهگران تأثیر میگذارد. هیجانات نظیر طمع و ترس میتوانند معاملهگران را به سمت تصمیمات غیرمنطقی سوق دهند که این امر ممکن است منجر به نادیده گرفتن استراتژیهای معقول نسبت ریسک به ریوارد شود.

برای مثال، یک معاملهگر که تحت تأثیر طمع قرار گرفته، ممکن است تمایل داشته باشد ریسک بیشتری از حد معقول و متعارف را متحمل شود تا سود بیشتری کسب کند. این امر میتواند منجر به اتخاذ موقعیتهای بزرگتر از آنچه سرمایه و نسبت ریسک به ریوارد معقول اجازه میدهد، شود و در نتیجه خطر زیانهای سنگین را افزایش دهد. از سوی دیگر، ترس میتواند معاملهگران را از اتخاذ موقعیتهایی که ممکن است سودآور باشند به دلیل نگرانی از احتمال زیان دور نگه دارد، که این خود مانع از استفادهی موثر از فرصتهای بازار میشود.

مزایای نسبت ریسک به ریوارد

استفاده از نسبت ریسک به ریوارد در معاملات فارکس مزایای قابل توجهی دارد که میتواند تفاوت چشمگیری در نتایج معاملاتی ایجاد کند. این نسبت به معاملهگر کمک میکند تا میزان سود مورد انتظار در برابر هر واحد ریسک را مشخص کند. به عنوان مثال، نسبت ریسک به ریوارد 1 به 3 به این معناست که برای هر دلار ریسک، انتظار سود 3 دلاری وجود دارد.

یکی از اصلیترین مزایای این نسبت، کمک به حفظ انضباط مالی است. معاملهگران با استفاده از این نسبت میتوانند تصمیمگیریهای عاقلانهتری داشته باشند و از ورود به معاملات پرخطر بدون پتانسیل سود قابل قبول پرهیز کنند. این امر به خصوص در شرایط بازار ناپایدار که تصمیمگیریهای عجولانه میتواند به ضررهای سنگین منجر شود، اهمیت دارد.

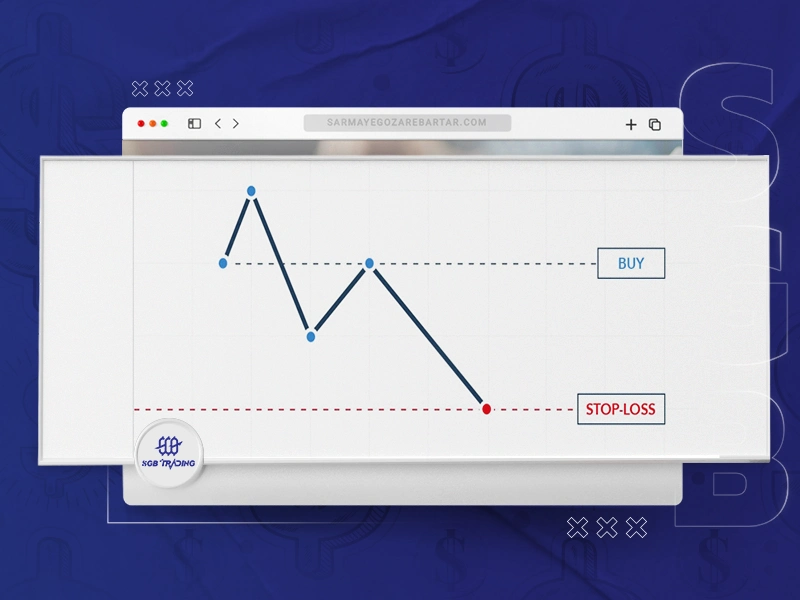

همچنین، استفاده از نسبت ریسک به ریوارد موجب میشود معاملهگران با آگاهی بیشتری نسبت به مدیریت سرمایه خود عمل کنند. با تعیین حد ضرر (Stop Loss) و حد سود (Take Profit) بر اساس این نسبت، معاملهگر میتواند از سرمایه خود در برابر نوسانات ناگهانی بازار محافظت کرده و اطمینان حاصل کند که سودهای کسب شده، زیانهای احتمالی را جبران میکنند.

نتیجه گیری

در نهایت، تعیین بهترین نسبت ریسک به ریوارد در فارکس نه تنها یک عنصر حیاتی برای موفقیت در این بازار پرنوسان است، بلکه به عنوان یک راهنمای اصلی برای مدیریت سرمایه در فارکس عمل میکند. انتخاب یک نسبت مناسب بین ریسک و پاداش میتواند تفاوت بزرگی در بازدهی کلی سرمایهگذاریهای شما ایجاد کند. به عنوان مثال، نسبت ریسک به ریوارد ۱ به ۳ یعنی برای هر دلاری که ریسک میکنید، انتظار سود سه دلاری دارید. این نسبت به شما اجازه میدهد که حتی اگر تعداد معاملات برنده کمتری داشته باشید، همچنان سودآور باشید.

با این حال، مهم است که به یاد داشته باشیم این نسبتها باید با توجه به شرایط بازار و استراتژی معاملاتی شخصی تنظیم شوند. برخی از معاملهگران ممکن است نسبتهای ریسک پایینتری را ترجیح دهند تا احتمال زیان خود را کاهش دهند، در حالی که دیگران ممکن است برای دستیابی به سودهای بزرگتر، ریسکهای بیشتری را متحمل شوند. کلید اصلی در اینجا این است که نسبت ریسک به ریواردی را انتخاب کنید که با تحمل ریسک، اهداف و استراتژی کلی شما هماهنگ باشد.