الگوهای هارمونیک معاملات، نوعی از الگوهای پیچیده هستند که به طور طبیعی در نمودارهای مالی بر اساس عملکرد هندسی قیمت و سطوح فیبوناچی رخ می دهند. این الگوها توسط هارولد مک کینلی گارتلی (Harold McKinley Gartley) در سال 1932 به دنیای تجارت معرفی شدند. گارتلی الگویی را ایجاد کرد که به نام خود نامگذاری کرد و در کتاب سال 1935 خود به نام سود در بازار سهام بیان کرد.

زمانی که الگوهای هارمونیک به درستی شناسایی شوند، به معامله گران اجازه می دهند تا در یک منطقه برگشتی با احتمال بالا با حداقل ریسک وارد معامله شوند. تکنیک های معاملاتی هارمونیک از الگوهای قیمت فیبوناچی و اعداد برای تعیین کمیت این روابط استفاده می کنند. در واقع، الگوهای هارمونیک معاملات، ابزاری را برای تعیین نقاط عطف ارائه می دهند.

در ادامه این بخش، با ما همراه بمانید تا آموزش الگوهای هارمونیک در معاملات فارکس را با تصویر یاد بگیرید.

الگوهای هارمونیک معاملات چیست؟

الگوهای هارمونیک معاملات، الگوهای نموداری هستند که بخشی از یک استراتژی معاملاتی را تشکیل میدهند و می توانند به معامله گران کمک کنند تا با پیش بینی حرکات بازار آینده، روند قیمت گذاری را تشخیص دهند. در واقع، اینها، الگوهای قیمتی هندسی را با استفاده از اعداد فیبوناچی برای شناسایی تغییرات احتمالی قیمت یا معکوس شدن روند ایجاد می کنند. معامله گران می توانند این الگوها را شناسایی کرده و از آنها برای اطلاع رسانی تصمیمات بعدی خود برای معاملات استفاده کنند.

به عنوان بخشی از این فرآیند، درک اینکه “stop loss” چیست؟ و چگونه میتوان آن را به درستی اعمال کرد، اهمیت ویژهای دارد تا از سرمایهگذاریها در برابر نوسانات ناگهانی بازار محافظت شود.

الگوهای نموداری متعددی برای انتخاب وجود دارد، که هر کدام می توانند برای تشخیص نوع متفاوتی از روند استفاده شوند. با این حال، مهم است که توجه داشته باشید که قبل از پیروی از هر الگو، باید به توانایی خود در انجام تحلیل تکنیکال اطمینان داشته باشید، به طوری که همیشه بتوانید بهترین و سریع ترین تصمیمات معاملاتی را بگیرید.

چرا الگوهای هارمونیک معاملات مهم هستند؟

اهمیت اصلی الگوهای هارمونیک، پیش بینی حرکت قیمت است. معامله گران روزانه می توانند با پیدا کردن الگوهایی با بزرگی ها و طول های مختلف و اعمال ضرایب فیبوناچی برای آنها، حرکت آینده ابزارهای مالی مانند سهام و موارد دیگر را پیش بینی کنند.

به طور کلی، الگوهای هارمونیک معاملات، کلید شناسایی معکوس ها هستند. این الگوها ابزار بسیار دقیقی هستند که تغییرات قیمت بسیار خاص را مشخص می کنند.

مقدمه ای بر الگوهای هارمونیک

به طور کلی، تمام الگوهای هارمونیک بر اساس 5 نقطه عطف قیمت هستند. با این حال، هر نوع الگوی هارمونیک شکل هندسی و نسبت فیبوناچی متفاوتی دارد. ما این نقاط را X، A، B، C و D نام گذاری می کنیم. هر الگوی هارمونیک از مجموعه قوانین خاص خود پیروی می کند که در ادامه مقاله با جزئیات بیشتر مورد بحث قرار خواهد گرفت.

الگوهای هارمونیک بهعنوان یکی از دقیقترین ابزارهای تحلیل تکنیکال، همواره در حال تکامل هستند. در سالهای اخیر، الگوهای جدیدی مانند Shark (کوسه)، Cypher (سایفر) و … توجه معاملهگران را به خود جلب کردهاند. این الگوها با ترکیب نسبتهای فیبوناچی پیشرفتهتر، دقت بیشتری در شناسایی نقاط بازگشتی بازار ارائه میدهند.

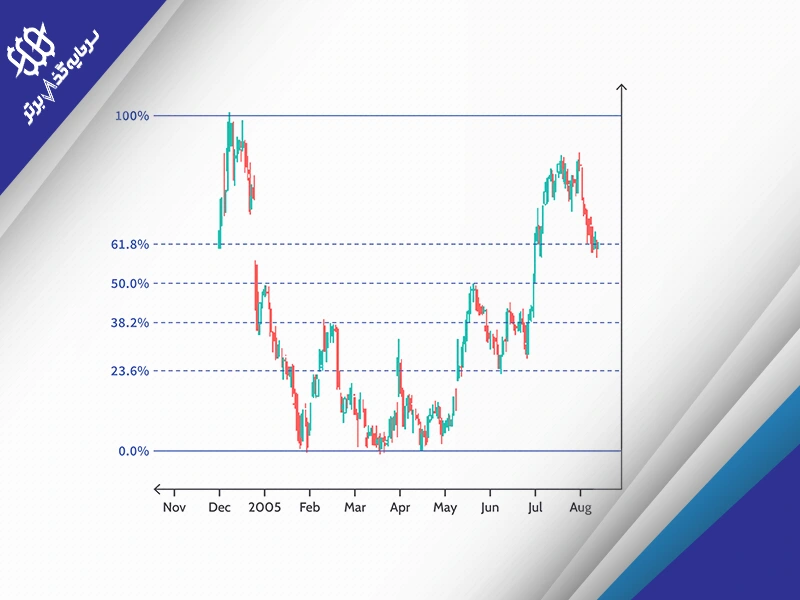

فیبوناچی و نسبت های آن

اساساً، دنباله فیبوناچی مجموعه ای از اعداد است که با جمع کردن دو عدد قبلی با هم ایجاد میشوند: 0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144 و غیره. تا بی نهایت.

سپس این اعداد روابط یا نسبت هایی با یکدیگر دارند. در واقع این اعداد یک “نسبت طلایی” ایجاد می کنند که دارای نسبت های مشتق است. این نسبت است که در طبیعت، ساختارهای ساخته شده توسط انسان، بازارهای مالی و موارد دیگر یافت می شود.

کتاب هایی درباره جادوی دنباله فیبوناچی و معنای آن در جهان نوشته شده است؛ بنابراین اگر آن را کاملاً درک نمی کنید، اشکالی ندارد. اینها اصولی هستند که برای درک الگوهای هارمونیک به آنها نیاز دارید.

انواع الگوهای هارمونیک در تحلیل تکنیکال

اگرچه انواع مختلفی از الگوهای هارمونیک معاملات فارکس وجود دارد، اما تنها تعداد کمی از آنها امتحان خود را پس داده اند زیرا بیشتر در نمودارهای قیمت شکل می گیرند. در این قسمت به بررسی هر کدام از این الگوها می پردازیم و تفاوت های آنها را بیان می کنیم:

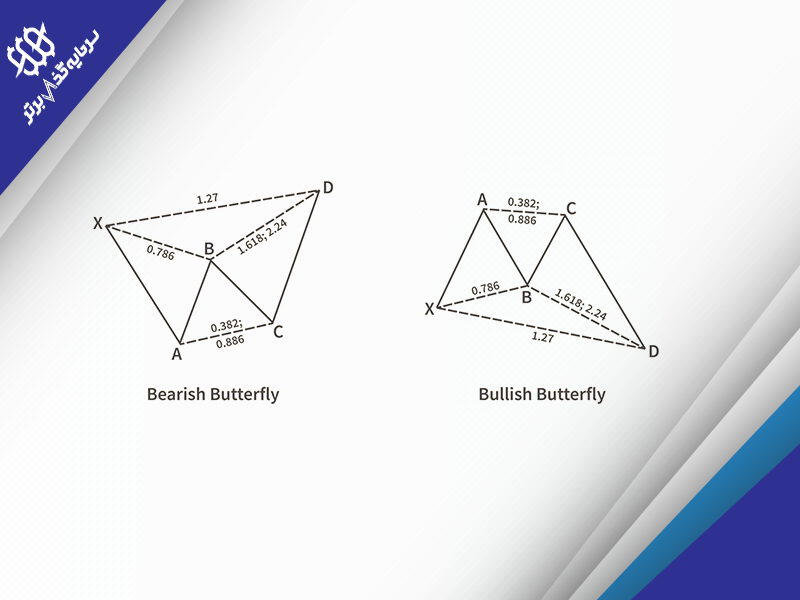

الگوی پروانه (Butterfly Pattern)

الگوی پروانهای یک الگوی بازگشتی قیمتی است که معمولاً در پایان روندهای صعودی یا نزولی ظاهر میشود. این الگو که نخستین بار توسط برایس گیلمور معرفی شد، از پنج نقطه کلیدی X ،A ،B ،C و D تشکیل میگردد و به معاملهگران در شناسایی نقاط احتمالی بازگشت روند کمک میکند.

مهمترین ویژگی این الگو، اصلاح ۰.۷۸۶ درصدی موج XA برای تعیین نقطه B است. این نسبت فیبوناچی نقش اساسی در ترسیم محدوده بازگشتی احتمالی (PRZ) دارد که معاملهگران از آن به عنوان سیگنالی برای ورود به معامله استفاده میکنند. این الگو در دو فرمت اصلی ظاهر میشود:

۱. پروانه صعودی: در پایان روند نزولی شکل میگیرد و سیگنال خرید محسوب میشود.

۲. پروانه نزولی: در انتهای روند صعودی تشکیل شده و نشانگر فرصت فروش است.

مهمترین نسبتی که در این الگو باید تعریف شود، 0.786 اصلاحی پایه XA است. این به ترسیم نقطه B کمک میکند که به معاملهگران کمک میکند تا PRZ را آنالیز کنند. به طور کلی، الگوهای پروانهای صعودی و نزولی دارای ویژگی های زیر هستند که میتوان آنها را شناسایی کرد.

- AB می تواند تا 78.6٪ از پایه XA را دوباره دنبال کند

- BC می تواند بین 38.2٪ – 88.6٪ AB دوباره دنبال شود

- CD می تواند پسوند 1.618٪ – 2.618٪ از AB باشد

- CD همچنین می تواند تا 1.272٪ – 1.618٪ از پایه XA باشد

- نقطه D به عنوان منطقه برگشت بالقوه (PRZ) شناخته می شود.

- از نقطه D، می توانید معامله ای را با توقف در یا بالاتر (زیر) نقطه قیمت در D وارد کنید

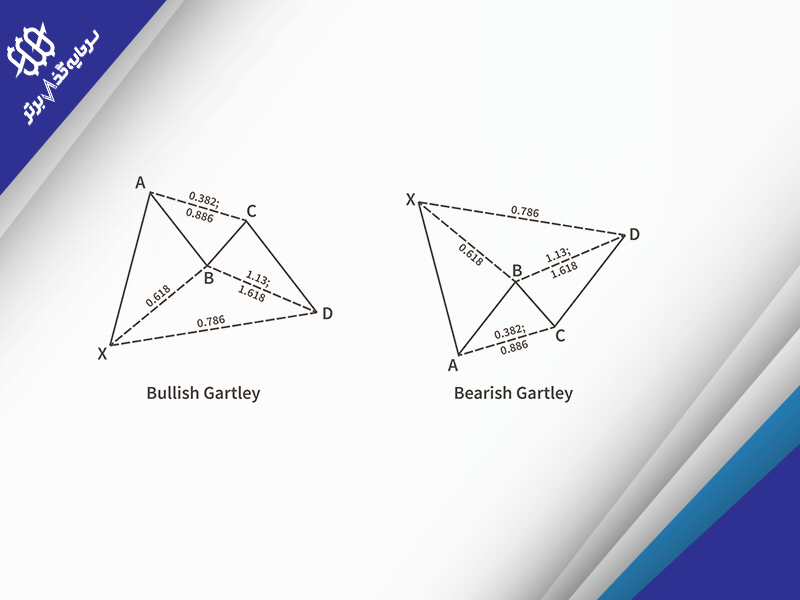

الگوی هارمونیک گارتلی (Gartley Pattern)

الگوی گارتلی یک الگوی هارمونیک ساده است که قبل از آن یک کم یا زیاد قابل توجه است. همانطور که قبلا ذکر شد، این الگو توسط هارولد مک کینلی گارتلی ایجاد شد که همچنین به عنوان الگوی «222» بر اساس شماره صفحه ای که در کتاب او، سود در بازار سهام آمده است، شناخته می شود.

الگوهای گارتلی معمولاً زمانی شکل میگیرند که اصلاح روند کلی صورت میگیرد. الگوهای گارتلی نزولی شبیه “M” هستند در حالی که الگوهای نزولی W شکل هستند.

قوانینی که یک الگوی هارمونیک معاملات را الگوی گارتلی می نامند عبارتند از:

- پایه AB باید حدود 61.8٪ از پایه XA را بازیابی کند

- BC باید 38.2٪ – 88.6٪ XA را دنبال کند

- CD حداقل یک اصلاح 78.6% از پایه XA است

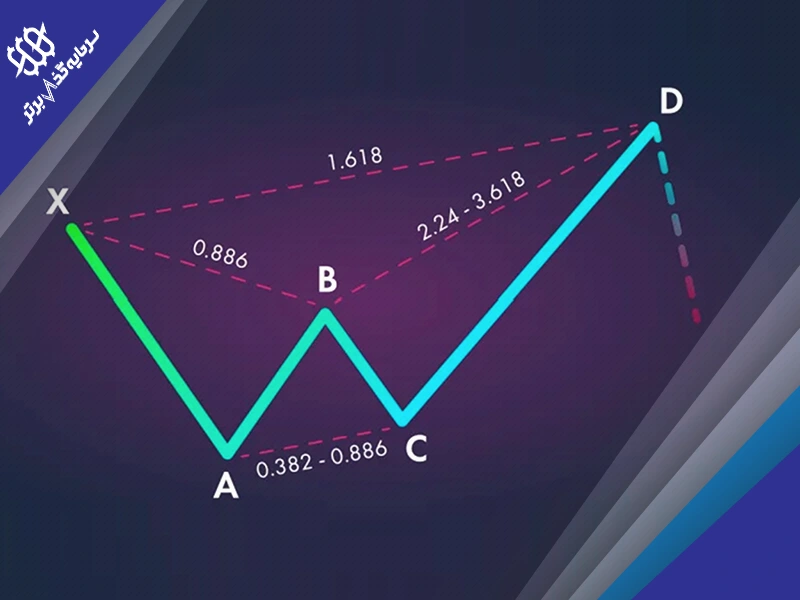

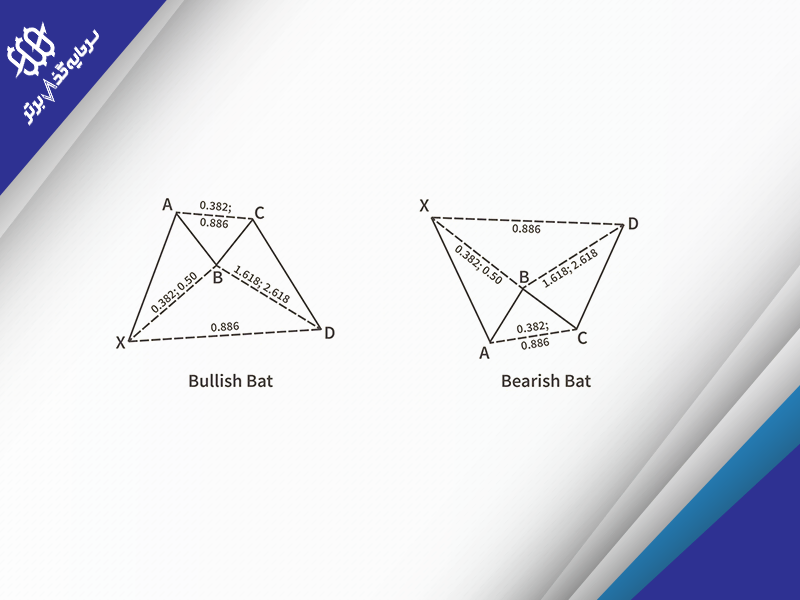

الگوی خفاش (Bat Pattern)

الگوی خفاش که توسط اسکات کارنی (Scott Carney) در اوایل دهه 2000 میلادی معرفی شد، یکی از الگوهای کلاسیک تحلیل تکنیکال است. این الگو همانند الگوهای گارتلی و پروانه- در دسته الگوهای اصلاحی و ادامهدهنده طبقهبندی میشود و معمولاً در میانه روندهای قیمتی شکل میگیرد.

مکانیسم آن بر این اساس است که قیمت پس از یک حرکت اصلی، اصلاح موقتی را تجربه میکند اما در نهایت مسیر اولیه خود را از سر میگیرد. شناسایی این الگو به معاملهگران کمک میکند، نقاط ورود بهینهتری را با توجه به بازگشت مجدد روند شناسایی کنند و با ریسک کنترلشدهتری در جهت حرکت اصلی بازار مشارکت داشته باشند.

قوانین اصلی الگوی خفاش به شرح زیر است:

- پایه AB می تواند بین 38.2٪ تا 50٪ از پایه XA را دوباره ردیابی کند

- پایه BC می تواند بین 38.2٪ – 88.6٪ از پایه AB دوباره ردیابی کند

- پایه CD می تواند تا 88.6٪ از پایه XA را بازیابی کند

- پایه CD همچنین می تواند گسترشی بین 1.618٪ – 2.618٪ از پایه AB باشد.

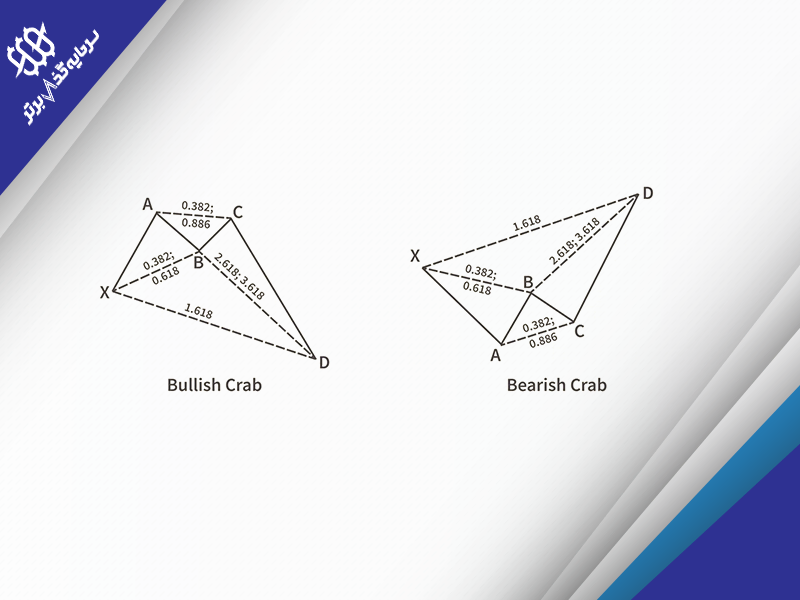

الگوی خرچنگ (Crab Pattern)

اسکات کارنی، خالق الگوی هارمونیک Crab، این الگو را بهعنوان موثرترین الگوی هارمونیک برای شناسایی بازگشتهای قیمتی معرفی میکند. Crab یک الگوی معکوسساز است که از چهار موج اصلی با اسامی X-A، A-B، B-C و C-D تشکیل میشود. این الگو بهدلیل دقت بالا در تعیین نقاط ورود و خروج، بهویژه در بازارهای پرنوسان، مورد توجه معاملهگران حرفهای قرار گرفته است.

به گفته کارنی، یکی از مزیت های اصلی استفاده از الگوی Crab به جای سایر انواع الگوهای هارمونیک معاملات، نسبت ریسک یا پاداش بالا است. زیرا این تنظیمات به شما اجازه میدهند تا ضررهای توقف بسیار محدودی داشته باشید و به معامله گران اجازه میدهد تا در سطوح پایین یا بالاتر وارد بازار شوند.

الگوهای خرچنگ باید از این قوانین پیروی کنند:

- AB باید بین 38.2٪ – 61.8٪ از پایه XA بازگردد

- BC بین 38.2٪ – 88.6٪ از پایه AB دوباره دنبال شود

- C هرگز نباید از نقطه A تجاوز کند (یا پایین)

- CD طولانی ترین پایه است و باید تا 161.8٪ XA گسترش یابد. CD می تواند بین 224.0٪ – 361.8٪ از پایه BC در برخی موارد شدید گسترش یابد.

الگوی سایفر (Cypher Pattern)

الگوی سایفر دارای پنج نقطه تماس و چهار موج یا پایه بین آنها است. هر نقطه تماس، نشان دهنده سطوح معکوس است، در حالی که هر پایه یک اقدام قیمت را برجسته می کند. از نسبت های فیبوناچی فشرده تر (معمولاً کمتر از 1) استفاده می کند، بنابراین ظاهر بصری تندتری برای این الگو ایجاد می شود.

قوانین الگوی سایفر:

- یک الگوی سایفر واجد شرایط از یک پایه ضربه (XA) و به دنبال آن یک پایه اصلاحی (AB) تشکیل شده است که حداقل به 38.2٪ اصلاح فیبوناچی پایه XA بدون تجاوز از 61.8٪ می رسد.

- هنگامی که به درستی معامله شود، این الگوی اقدام قیمت هارمونیک پیشرفته، می تواند به یک نرخ ضربه واقعا قابل توجه و یک نسبت متوسط پاداش به ریسک بسیار خوب دست یابد.

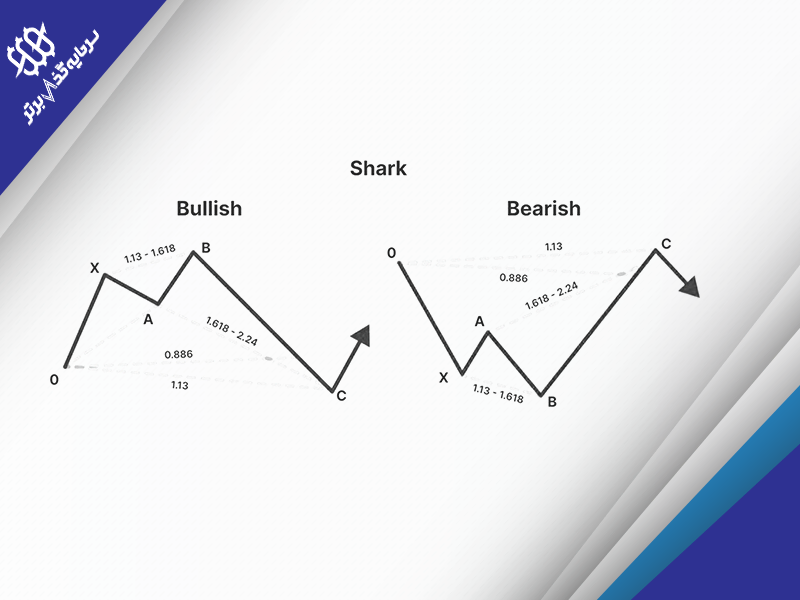

الگوی کوسه ( Shark Pattern)

الگوی کوسه نوع دیگری از الگوهای هارمونیک معاملات است. این یکی از الگوهای معاملاتی هارمونیک جدیدتر است و معامله گران از سال 2011 از آن استفاده می کنند. این الگو به این دلیل نام خود را گرفت که خطوط بیرونی تند و شیب کم عمق آن در وسط نموداری را تشکیل میدهند که شبیه باله پشتی کوسه است.

این الگو نیز توسط اسکات کارنی کشف شده است. الگوی کوسه شباهت هایی با الگوهای خرچنگ دارد. این یک الگوی معکوس پنج پا است، با نقاطی که به عنوان O، X، A، B و X برچسب گذاری شده اند.

یک الگوی کوسه باید سه قانون فیبوناچی زیر را رعایت کند:

- پایه AB باید اصلاحی بین 1.13 و 1.618 از پایه XA را نشان دهد

- پایه BC معمولا 113 درصد از پایه OX خواهد بود

- پای CD باید 50 درصد از فیبوناچی اصلاحی پایه BC را هدف قرار می دهد

- تمام معاملات با الگوی کوسه بر اساس نقطه C انجام می شود، در حالی که نقطه D به عنوان یک هدف سود از پیش تعریف شده استفاده می شود.

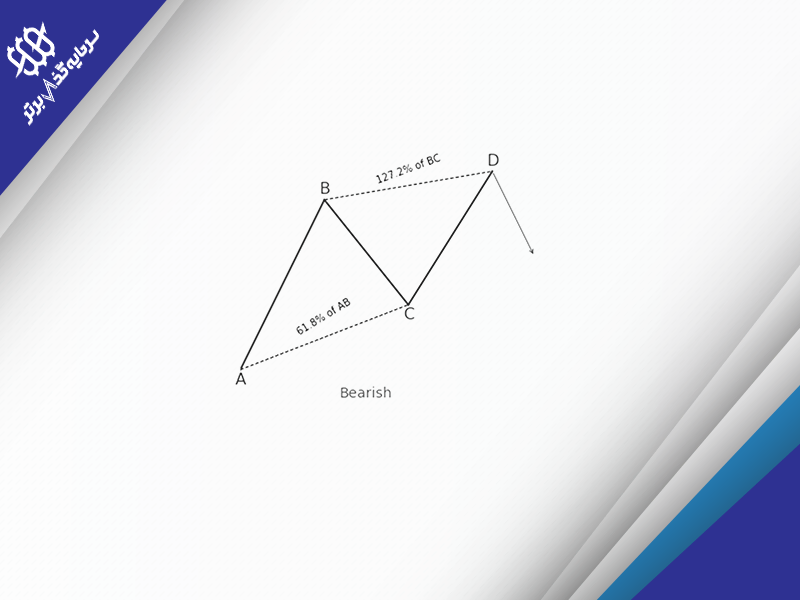

الگوی ABCD

الگوی ABCD به AB=CD نامگذاری شده است به این معنی که شما قبلاً دو خط دارید که با یکدیگر برابر هستند و نسبت های پیچیده ای ندارند! این الگو، یکی از ساده ترین الگوهای هارمونیک معاملات است.

از جمله قوانین الگوی ABSD را در زیر آورده ایم:

- پایه BC باید به 0.618 پایه AB برسد. سپس CD به اندازه AB خواهد بود و برای رسیدن C به D باید به همان اندازه ای طول بکشد که A به B برسد.

- در اینجا می توانید یک سفارش ورودی را نزدیک تر به نقطه C، که منطقه برگشت احتمالی است، قرار دهید، یا می توانید صبر کنید تا الگو کامل شود و در نقطه D یک موقعیت طولانی یا کوتاه بگیرید.

نکات پایانی در رابطه با الگوهای هارمونیک معاملات

الگوهای هارمونیک معاملات، مشابه معاملات در هر الگوی نمودار دیگری است. در اینجا عوامل اصلی مورد توجه قرار میگیرند:

- قبل از استفاده از پول واقعی، تجارت این الگوها را در یک شبیه ساز تمرین کنید.

- همیشه قبل از ورود به معامله یک هدف سود و زیان داشته باشید.

- محل ورود و خروج هر الگو را مشخص کنید.

- فقط تنظیمات A+ را معامله کنید.

شرکت پراپ تریدینگ سرمایه گذار برتر، بهعنوان پیشرو در حوزه پشتیبانی 24 ساعته از معاملهگران، امکاناتی منحصربهفرد ارائه میدهد. هر معاملهگری میخواهد در بازار فارکس موفق شود و یادگیری تجارت در بازار با استفاده از الگوهای هارمونیک معاملات کار سختی نیست. اگر این الگوها به درستی ترسیم شوند، یکی از مفیدترین الگوها هستند.

با این حال، فراموش نکنید که معاملات هارمونیک دارای برخی مشکلات ذاتی هستند و یک روش مبتنی بر قوانین است که نیاز به نظم و انضباط دارد. همچنین پاسخ صحیح به سوال “stop loss” چیست؟ میتواند تفاوت بزرگی در مدیریت ریسک و حفظ سودآوری در معاملات ایجاد کند.