قطعا قبل از ورود به هر حوزه کاری باید اطلاعات اولیهای درباره آن داشته باشید. اگر به تازگی به عنوان تریدر فارکس کار خود را شروع کردهاید، پس حتما باید با مفاهیم ابتدایی آن آشنا باشید. یکی از اصطلاحاتی که هر سرمایهگذار ترید ممکن است بارها شنیده باشد، اصطلاح مقیاسگذاری (scaling) در معاملات است.

مقیاسگذاری در معاملات به چه معناست؟

مقیاسگذاری اساساً به معنای افزودن یا حذف واحدهای حجم از موقعیت (position) باز اصلی است. مقیاسگذاری به سرمایهگذار فارکس کمک میکند تا ریسک کلی خود را مشخص کند، سود را ببندد یا پتانسیل سودآوری خود را به حداکثر میزان ممکن برساند. البته، این کار معایبی نیز دارد که درباره آن صحبت میکنیم. پس در ادامه این مقاله همراه ما باشید تا به طور کامل با مقیاسگذاری معاملات آشنا شوید، به عنوان سرمایهگذار ترید دانش خود را در زمینه بازار فارکس بالا ببرید تا در آینده ای نزدیک بتوانید معاملات فارکس سودآوری را تجربه کنید.

بسیاری از معاملهگران بهجای ورود و خروج از کل موقعیتها در یک حرکت، از مقیاسگذاری برای مدیریت ریسک خود استفاده میکنند. شما میتوانید به دو روش به این امر دست یابید: مقیاس گذاری موقعیتها و ورود و خروج پلهای پول در آنها.

ورود پلهای پول چیست؟

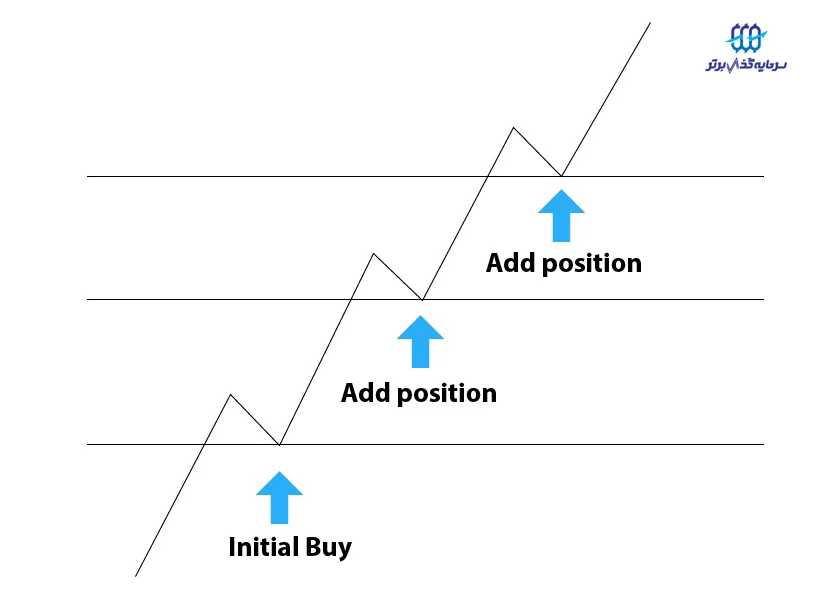

scaling in ورود پلهای پول یا به عبارت دیگر افزایش واحدهای حجم یک موقعیت باز، روشی برای آغاز معاملات است و شامل شروع معامله با پول یا حجم کم و افزایش تدریجی آن در یک بازه زمانی است. انجام این کار، ریسک شما را تا حد زیادی کاهش میدهد، زیرا اگر ورود پول اشتباهی را انجام دهید و معامله شما در همان ابتدا شکست بخورد، سرمایه زیادی را از دست نخواهید داد.

چگونه در معاملات حجم را به تدریج بالا ببریم؟

برای scaling in یا افزایش تدریجی حجم، به جای یک نقطه ورود، دو یا چند سطح ورود را برای معامله انتخاب میکنید. در اولین سطح ورودی، موقعیت خود را با حجم کمی باز میکنید، سپس سطح به سطح به حجم آن اضافه میکنید.

این کار به خصوص در صورتی مفید است که مثلاً، دو نقطه ورود احتمالی را مشخص کرده باشید – یکی نقطهای که بازده بالاتری را ارائه میکند اما ریسک بیشتری دارد و دومی، نقطه ورود مطمئنتر با سود کمتر است.

با افزایش تدریجی حجم و مقیاسگذاری، دیگر نیازی به انتخاب بین این دو گزینه ندارید. زمانی که فکر میکنید روند تازهای در حال شکلگیری است، میتوانید موقعیت خود را باز کنید، سپس با کسب سود سرمایه بیشتری را اضافه نمایید.

هنگام انجام این کار، سه دستورالعمل کلی وجود دارد که باید به آن توجه ویژه داشت:

۱. ورودیهای خود را از قبل برنامهریزی کنید

حتما نقاط ورود هدف خود را از قبل تعیین کنید. به طور ناگهانی تصمیم نگیرید که سرمایه بیشتری را به یک معامله برنده وارد کنید، خطوط کلیدی حمایت یا مقاومت را مشخص کنید که در صورت شکسته شدن، ادامه روند را به شما نشان میدهند.

۲. مراقب ریسک و بازده خود باشید

با اضافه کردن سرمایه به یک موقعیت، ریسک شما افزایش مییابد. بازار از حد ضررتان دورتر و به سطح سودتان نزدیک تر خواهد شد. برای اینکه بدانید این در عمل چگونه است، یک معامله نمونه در FTSE 100 را بررسی میکنیم:

|

موقعیت باز |

حد ضرر |

سود هدف |

ریسک در مقابل بازدهی |

ریسک در مقابل بازدهی کل |

|

|

نقطه ورود ۱، خرید یک CFD |

6700 |

6650 |

6800 |

50:100 |

50:100 (1:2) |

|

نقطه ورود 2، اضافه کردن یک CFD |

6740 |

6650 |

6800 |

90:60 |

140:160 (1:1.5) |

|

نقطه ورود 3، افزودن یک CFD دیگر |

6780 |

6650 |

6800 |

270:180 |

270:180 |

همانطور که می بینید، هر موقعیت جدید بعدی، نسبت ریسک به بازدهی خیلی بدتری دارد. با این حال، حل این مشکل آسان است. تنها کاری که باید انجام دهید این است که حد ضرر خود را تغییر دهید.

۳. حد ضرر خود را برای کنترل ریسک تغییر دهید

اگر هر بار که پورتفوی یا سبد خرید خود را افزایش میدهیم، حد ضرر خود را تغییر دهیم، میتوانیم ریسک کلی را کنترل کنیم. به مثال بالا برگردیم:

نقطه ورود 1

|

موقعیت باز |

حد ضرر |

سود هدف |

ریسک در مقابل بازدهی |

|

|

نقطه ورود 1 |

6700 |

6650 |

6800 |

50:100 |

ریسک کلی در مقابل بازدهی: 1:2

نقطه ورود 2

| موقعیت باز | حد ضرر | سود هدف | ریسک در مقابل بازدهی | |

|

نقطه ورود 1 |

6700 |

6690 |

6800 |

10:100 |

|

نقطه ورود 2 |

6740 |

6690 |

6800 |

50:60 |

ریسک کلی در مقابل بازدهی: 1:2:6

نقطه ورود 3

| موقعیت باز | حد ضرر | سود هدف | ریسک در مقابل بازدهی | |

| نقطه ورود 1 | 6700 | 6730 | 6800 | 0:100 |

| نقطه ورود 2 | 6740 | 6730 | 6800 | 10:60 |

| نقطه ورود 3 | 6780 | 6730 | 6800 |

50:20 |

ریسک کلی در مقابل بازدهی: 1:3

با تغییر حد ضرر، ریسک کلی معامله را کاهش و بازدهی بالقوه را افزایش داده ایم. و همراه با این کار، برای اطمینان، مقداری سود را قفل کرده ایم.

مزایای مقیاسگذاری و افزایش تدریجی حجم

scaling in سه مزیت اصلی دارد:

مزیت اول این است که لازم نیست هر بار در مورد صد درصد درستی نقطه ورود خود، خیلی نگران باشید.

دوم اینکه به شما این امکان را میدهد تا زمانیکه این کار را به درستی انجام میدهید، سودهای بالاتری را بدون متحمل شدن ریسک خیلی بیشتر هدف گذاری کنید.

و در آخر، مزیت سوم این است که با مقیاسگذاری میتوانید ریسک خود را در هر معامله جدید کاهش دهید. این کار راهبردی را برای گرفتن چندین موقعیت جدید ایجاد میکند، تا روی موقعیتهای موفق کار کنید و موقعیتهای بازنده را ببندید. برخی از معامله گران این روش را معامله “هرمی” مینامند، و میتواند یک استراتژی بسیار موثر در بازارهای پر روند برای یک تریدر فارکس باشد.

علاوه بر افزایش تنوع، چنین استراتژی روش مفیدی برای یافتن ایدههای جدید برای فاند امن بدون از دست دادن سرمایه بیش از حد، در صورت عدم موفقیت است.

معایب

با این حال، مقیاسگذاری روش بدون خطایی نیست. باید مطمئن باشید که با ورود نهایی خود، ریسک زیادی روی یک موقعیت نخواهید کرد. به عنوان مثال، اگر 3 درصد از تراز معاملاتی خود را به هر معامله اختصاص میدهید، از آن نقطه فراتر نروید. نقاط ورود خود را از قبل برنامه ریزی کنید، برای مثال، با تنظیم سه ورودی و اضافه کردن 1٪ از موجودی خود در هر نقطه با اطمینان ریسک خود را کنترل میکنید.

مقیاسگذاری برای معاملهگران کوتاه مدت هم میتواند دشوار باشد. معاملهگران روزانه و نوسانگیرها تمایل دارند به دنبال سودهای کم باشند، نه بازارهایی با روند قوی.

خروج پلهای پول یا کاهش تدریجی حجم چیست؟

Scaling out یا کاهش تدریجی حجم برعکس scaling in و افزایش تدریجی حجم است، از این روش میتوانید به جای فقط یک معامله، پوزیشنها را به صورت تدریجی ببندید. با بستن بخشی از یک موقعیت، می توانید بدون خروج کامل از آن، سودهایی بدست آورید.

با “رزرو” مقداری از سودها در معاملهای که به نفع شما است، میتوانید استرس روانی ناشی از تلاش برای خروج از معاملات در سطح “عالی” را کاهش دهید.

چگونه به طور پلهای از معاملات خارج شویم؟

برای خروج پلهای از یک معامله یا Scaling out ، بخشی از آن را بدون خروج کامل از موقعیت میبندید. اینکه چقدر از آن را ببندید به خودتان بستگی دارد.

به عنوان مثال، در ۱۰۰ CFD اپل موقعیت خرید دارید که ۵۰۰۰ یورو سود دارد. شما نگران این هستید که سهام اپل قبل از رسیدن به سود هدف شما برگردد، بنابراین 50 CFD میفروشید و در این فرآیند سود 2500 یورویی را بدست میآورید.

قیمت سهام اپل همچنان در حال افزایش است. شما از 50 CFD باقیمانده خود سود بیشتری به دست می آورید، اما همچنان نگران یک روند نزولی قریب الوقوع هستید. بنابراین 25 CFD دیگر را میفروشید. این کار سود بیشتری را به همراه دارد، قبل از اینکه در نهایت با فروش 25 CFD باقی مانده، موقعیت را به طور کامل ببندید.

Scaling out مانند scaling in ، اگر همزمان حد ضرر خود را تعیین کنید، بهترین کارکرد را دارد. با نزدیکتر کردن حد ضرر خود به قیمت فعلی بازار، میتوانید جلوی ضررهای احتمالی را بگیرید و حتی ممکن است بتوانید معاملهای بدون ریسک داشته باشید – به خصوص اگر از حد ضررهای تضمینی استفاده میکنید.

البته، اگر تمام 100 CFD را در تمام مدت نگه می داشتید، سود نهایی شما بیشتر میشد. با این حال، باید ریسک بیشتری هم میکردید.

نکته: در معاملات با نتیجه منفی Scaling out انجام ندهید. اگر در موقعیت قرمز هستید و در نظر دارید بخشی از آن را ببندید، احتمالاً این کار ایده خیلی بهتری است تا اینکه به طور کامل از آن خارج شوید.

پس از دستیابی به قیمت و سود هدف، حجم را به تدریج کاهش دهید

در مثال بالا، ما بخشی از یک موقعیت را زودتر بستهایم تا ریسک کلی خود را در معامله کاهش دهیم. این کار موثر است، اما تنها دلیل برای کاهش حجم نیست.

اگر موقعیتی دارید که به هدف سود شما رسیده است، اما درباره احتمال بازدهی اضافی مطمئن نیستید، می توانید برای حفظ سود، حجم را به تدریج کاهش دهید . در اصل، تنها کاری که انجام میدهید این است که بیشتر موقعیت خود را ببندید، اما بخشی از آن را باز بگذارید تا هر گونه تداوم سود احتمالی را به دست آورد.

اگر حرکت اصلی شما نزولی شد، می توانید بقیه موقعیت خود را ببندید تا سودتان را حفظ کنید. ممکن است بخواهید حد ضرر را نزدیک یا در هدف سود اصلی خود قرار دهید – به این ترتیب، شما از کاهش حجم ضرر نمیکنید.

ما در این مقاله سعی داشتیم تمام آنچه که لازم است به عنوان یک سرمایهگذار فارکس از موضوع مقیاسگذاری بدانید، برای تجربه فاند امن در اختیار شما قرار دهیم. سرمایه گذار برتر با تامین سرمایه برای ترید، امکان پراپ تریدینگ را برای شما فراهم کرده است. شما میتوانید پس از تماس با شرکت و مشاوره با کارشناسان حرفهای ما، ترید بدون سرمایه شخصی را تجربه کنید و سودهای هیجانانگیزی را به دست آورید.