از گذشته تا کنون معاملهگران در تلاش هستند تا راهی برای تحلیل بازار مالی پیدا کنند که سودآوری بیشتری داشته باشد. برای رسیدن به این هدف بزرگان و دانشمندان زیادی تحقیق کرده اند تا امروزه سبک های تحلیلی جذاب و پیشرفته ای به وجود بیاید. تحلیل بازار مالی به دو صورت امکان میپذیرد: تحلیل فاندامنتال و تحلیل تکنیکال که هرکدام از آنها دسته بندی های زیادی دارند. در این مقاله میخواهیم در مورد تحلیل تکنیکال کلاسیک و تفاوت آن با پرایس اکشن صحبت کنیم. معاملات پرایس اکشن بر تفسیر رفتارهای اجتماعی و اقتصادی معاملهگران خرد و بزرگ، بانک ها وموسسات مالی تمرکز دارد، در حالی که در تحلیل تکنیکال کلاسیک معاملهگر با نواحی حمایت و مقاومت، اندیکاتورها و خطوط روند قیمت سر و کار دارد.

هر دو تکنیک برای موفقیت نیاز به نظم، صبر و دانش دارند. البته بیشتر تریدرهای برتر به این باور هستند که بهترین رویکرد این است که دو سبک پرایس اکشن و تحلیل تکنیکال کلاسیک را ترکیب کنیم تا دقیق ترین بینش را در بازار بدست آوریم. در ادامه این موارد را بیشتر توضیح خواهیم داد.

تجزیه و تحلیل پرایس اکشن به معاملهگر اجازه میدهد تا حرکت قیمت بازار را درک کند و توضیحاتی را در اختیار معاملهگر قرار میدهد تا بتواند یک سناریوی ذهنی برای توصیف ساختار بازار فعلی بسازد. معاملهگرانی که با شیوه پرایس اکشن معامله میکنند، اغلب درک ذهنی منحصر به فرد خود و احساس درونی بازار را دلیل اصلی ترید سودآور خود میدانند.

بخوانید : بهترین ابزار های تردینگ ویو

تحلیل تکنیکال کلاسیک چیست؟

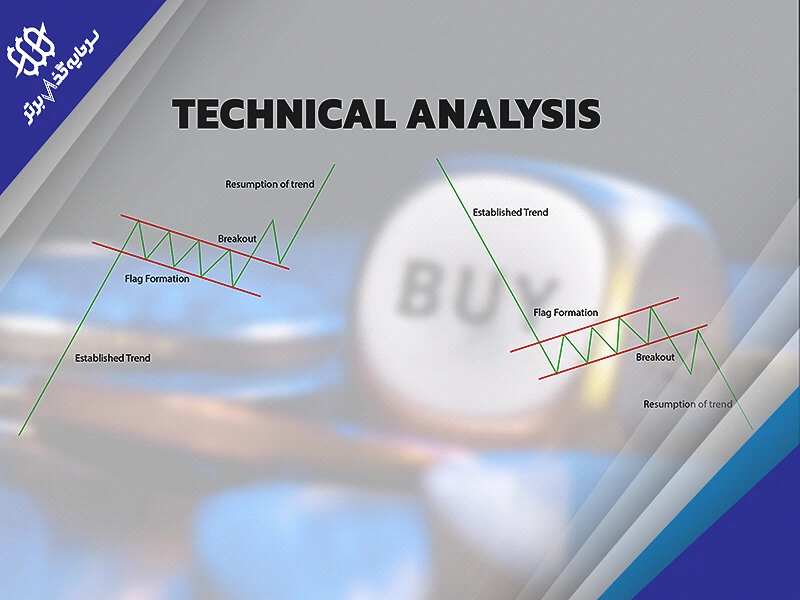

سالیان متوالی معاملهگران از سراسر جهان بازارهای مالی را بر اساس نظریه های تحلیل تکنیکال آنالیز میکردند. البته این سبک در حال حاضر در میان عمده ی معاملهگران طرفدار های خاص خود را دارد که میتوانند با استفاده از تکنیک هایی که طی سالها به این سبک اضافه شده است کسب سود کنند. اما واژه ی کلاسیک چرا به تحلیل تکنیکال اضافه شد؟ تریدرها ابتدا در بازار های مالی مانند سهام و فارکس برای تحلیل وآنالیز دیتای بازار از الگوهای مشخصی که طبق تجربیات به دست آورده بودند استفاده میکردند. مهمترین نظریه ی تحلیل تکنیکال این است که بازار تکرار میشود و رفتاری مشابه گذشته انجام خواهد داد. همین موضوع باعث شد که الگوهایی که بیشتر در بازار اتفاق میافتاد به عنوان سرنخ هایی از حرکات قیمت و پیشبینی روند آن استفاده شود. نظریات تحلیل تکنیکال به این صورت است که وقتی از قیمت حمایت میشود یا زمانی که قیمت به یک سطح مقاومتی میرسد، این سطوح در آینده هم تاثیر گذار خواهند بود. سپس خطوط روند و کانال های قیمتی به وجود آمدند که نظم بیشتری برای رفتارهای قیمت در ذهن تریدر به وجود آورد.

پس از گذشت زمان تحلیل تکنیکال پیشرفته تر شد و اندیکاتورهای مختلف، معادلات ریاضی مانند فیبوناچی و الگوهای هارمونیک به این سبک از تحلیل قیمت اضافه شد. معاملهگران اکنون از ابزار های پیشرفته برای درک رفتار قیمت استفاده میکنند تا سطوح کلیدی برگشتی، قدرت و جهت روند قیمت را تشخیص دهند. اما در قرن 20 بزرگانی مانند وایکوف، داو،الوین و مریل دیدگاه های جدیدی برای رفتار قیمت ارائه دادند که موجب شد طرز فکر تحلیل تکنیکال که از نواحی حمایت و مقاومت، اندیکاتورها ، فیبوناچی و پیوتها تشکیل شده بود واژه ی کلاسیک به خود بگیرد و برای همیشه این نام را با خود به یدک بکشد. البته با اینکه نگاه کلاسیک بر این سبک وجود دارد اما هنوز یکی از پرسود ترین روش های تحلیل مارکت به شمار میرود و معاملهگران زیادی امروزه از نظریات بزرگان و دانشمندان این سبک برای کسب سود استفاده میکنند.

یکی از کاربردهای تحلیل تکنیکال کلاسیک، رسیدن به اهداف مالی و کسب سود در پراپ تریدینگ است. تحلیلگران حرفه ای اغلب از تحلیل تکنیکال کلاسیک در ارتباط با سایر روش های تحلیلی استفاده میکنند. معاملهگران خرد ممکن است تنها بر اساس نمودارهای قیمت و آمار مشابه تصمیم گیری کنند، اما تحلیلگران با سرمایه بالاتر به ندرت تحقیقات خود را به تحلیل فاندامنتال یا تکنیکال محدود میکنند. این نوع تحلیل را میتوان برای هر نوع سهامیبا داده های معاملاتی تاریخی اعمال کرد. این موضوع شامل سهام، قراردادهای آتی، کالاها، ارزها و سایر اوراق بهادار است. در واقع، تحلیل تکنیکال کلاسیک در بازارهای کالاها و فارکس که معاملهگران بر روی حرکات کوتاه مدت قیمت تمرکز میکنند، بسیار رایج تر است.

پرایس اکشن چیست؟

پرایس اکشن در حقیقت برگرفته از اصول و مبانی اقتصادی و علوم اجتماعی میباشد. در این سبک از تحلیل معاملهگران به دنبال الگوهای هارمونیک و کانال های صعودی یا نزولی نیستند و بیشتر بر دلایل تشکیل روند تحقیق میکنند. معامله بر اساس روش پرایس اکشن کاملا دیدگاهی تکنیکالی است و رابطه ی زیادی با تاریخچه ی قیمت دارد. شاید تحلیلگران تکنیکال کلاسیک فکر کنند که همه چیز را در مورد حمایت و مقاومت ها میدانند. اما در واقع باید گفت که خواندن تاریخچه ی قیمت به این آسانی نیست و فاکتورهای بیشتری از خطوط حمایت و مقاومتی که روی چارت کشیده میشوند وجود دارند که باید آنها را یاد گرفت.در واقع پرایس اکشن یک دریچه ی جدید به روی تریدرها باز کرد و سوالات اساسی در ذهن آنها کاشت. سوال اصلی دانشمندان سبک پرایس اکشن این نیست که چه اتفاقی در حال رخ دادن است، بلکه این است که چرا این اتفاق دارد میافتد!

بخوانید : سود گرفتن از بانک ها در ترید

پرایس اکشن چگونه شکل گرفت؟

اولین محقق پرایس اکشن ریچارد دمیل وایکوف (Richard Wyckoff) یک سرمایهگذار آمریکایی در بازار سهام، بنیانگذار و سردبیر مجله وال استریت بود. وایکوف تاثیر زیادی بر نحوه ی معامله در بازار سهام گذاشت و سبک او پس از مدتی کوتاه در بازار های دیگر مانند فارکس نیز مورد استفاده قرار گرفت. وایکوف را میتوان به همراه الیوت، داو، گن و مریل به عنوان پایه گذاران تحلیل تکنیکال مدرن به شمار آورد. از نظر وایکوف تریدرهای خرد باید بازار را طوری ببینند که یک بازارساز آن را میبیند. او معتقد بود که بازیگران بزرگ دنیای مالی و پول هوشمند در شکل گیری روندهای قیمتی نقش موثر دارند و ابتدا بزرگان سفارش خود را در بازار قرار داده اند و سپس قیمت را به سمتی که تمایل دارند حرکت میدهند. وایکوف با ارائه ایده مرد نامرئی یک هویت خیالی را برای بازار به وجود اورد و پیشنهاد داد که معاملهگران خرد با این دید به بازار نگاه کنند که یک نهاد پرقدرت کنترل بازار را در دست دارد. نهاد فوق نماینده ی سرمایه داران بزرگ و بانک های جهانی است که رفتار آنها معمولا بر خلاف جهت سرمایه گذاران خرد میباشد.

دیدگاه وایکوف اکنون پایه ی اصلی سبک های مختلف پرایس اکشن است که بازار را در یک چرخه ی 4 مرحله ای تعریف میکند:

1- انباشت: در این مرحله نهاد مافوق در حال انباشت دارایی ها پیش از اکثریت سرمایه گذاران خرد است.

2- روند صعودی: در مرحله صعودی نهاد فوق به اندازه کافی دارایی انباشت کرده است و از میزان فروش بازار کاسته شده است

3- توزیع : در مرحله توزیع این نهاد شروع به فروش دارایی های خود میکند.

4-روند نزولی: عرضه بر تقاضا پیشی گرفته و روند نزولی بر بازار حاکم میشود.

شاید معاملهگران پرایس اکشن را با تحلیل تکنیکال متفاوت بدانند اما تمامیاین چرخه ی قیمتی را میتوانیم از حرکات بازار و تنها با انالیز نمودار قیمتی آنالیز کنیم. سبک پرایس اکشن تا سال 2008 و بحران مالی آمریکا در سایه قرارداشت و اهمیت زیادی برای معاملهگران نداشت، پس از این بحران معاملهگران حل مشکل مالی خود و فرار از ضرر را در سبک پرایس اکشن وایکوف دیدند و به مرور زمان توجهات زیادی به این سبک از تحلیل تکنیکال جلب شد. اکنون پرایس اکشن در سبک های زیادی مانند RTM, ICT و همچنین روش آلفونسو و البروکس وجود دارد که دیدگاه های جدیدی به تحلیل تکنیکال مدرن اضافه کرده اند و در سراسر جهان علاقه مندان زیادی دارند. شما هم میتوانید در پراپ تریدینگ از پرایس اکشن و شیوه های جدید برای تشخیص رفتار قیمت استفاده کنید.

پرایس اکشن بهتر است یا تکنیکال کلاسیک؟

نمیتوان به سادگی به این پرسش که به نظر ساده میرسد پاسخ داد. ابتدا باید فاکتورهای اصلی تحلیل در بازار را برای هرکدام بررسی کنیم و نکات قوت و ضعف این دو سبک را در کنار هم قرار دهیم. شما نمیتوانید سبک بهتر را از میان این دو انتخاب کنید. بلکه لازم است نظر و سلیقه ی شخصی خود را در نظر بگیرید و دریابید که با کدام سبک بهتر ارتباط برقرار میکنید. ما فاکتورهای اصلی برای ترید را برای شما در میان این دو سبک مقایسه کرده ایم تا انتخاب را برای شما آسان کرده باشیم. ریسک به ریوارد R:R بازار مالی پر از فرصت های متنوع برای سرمایه گذاریست و یکی از ارکان آن نسبت ریسک به ریوارد برای معاملات است که میزان سوددهی را مشخص میکند. در سبک های تحلیل تکنیکال کلاسیک، میزان ناحیه ی حد ضرر گسترده میباشد و یک ناحیه ی حمایت یا مقاومت را به صورت کامل در بر میگیرد. همین موضوع دلیلی میشود تا نسبت ریسک به ریوارد در تحلیل تکنیکال کلاسیک به صورت میانگین 1:1 تا 1:3 باشد؛ البته این میزان برای معاملهگران با ریسک پذیری بالاتر، افزایش مییابد. در سبک های پرایس اکشن مانند RTM,ICT و SMC مناطق مورد نظر برای خرید و فروش کمیتخصصی تر آنالیز میشود و تا حد ممکن منطقه ی خرید و فروش دقیق تر و کوچکتر مشخص میشود. در این حالت معاملهگر میتواند با حد سودی برابر با معاملهگران تحلیل تکنیکال کلاسیک، نسبت ریسک به ریوارد بالاتری داشته باشد زیرا ناحیه ی استاپ لاس کوچکتر است. در این سبک شما میتوانید به صورت میانگین ریسک به ریوارد های 1:2 تا 1:10 هم داشته باشید.

بخوانید : کاربردی ترین اندیکاتور های ترید

درصد موفقیت Win Rate شاخص وین ریت با شاخص ریسک به ریوارد یک رابطه ی معکوس دارد. به همین دلیل در معاملات پرایس اکشن به دلیل نسبت ریسک به ریوارد بالاتر، شاهد وین ریت پایینتری هستیم. بسیاری از معاملهگران از حد ضررهای بسیار کوچک استفاده میکنند که باعث میشود درصد خطای معاملات بالاتر رود. این در حالیست که در تحلیل تکنیکال کلاسیک به دلیل قراردادن حد ضرر های بزرگتر و منطقی تر، درصد خطا پایین میآید و وین ریت در معاملات بیشتر میشود. البته قراردادن حد ضرر به فاکتورهای مهم دیگری مانند مدیریت سرمایه و روانشناسی معامله بستگی دارد و این تعریف برای اکثر معاملهگران صادق است نه همه ی آنها. اندیکاتور و ابزارهای معاملاتی در سبک پرایس اکشن اندیکاتورها و ابزار های تشخیص روند و حجم استفادهی خاصی ندارند و معاملهگران به دنبال تحلیل رفتار قیمت، مومنتوم و گره های عرضه و تقاضا هستند. اما در تحلیل تکنیکال کلاسیک معاملهگران از ابزار های پیشرفته و اندیکاتورها برای تعیین روند و مومنتوم قیمت استفاده میکنند. یادگیری اندیکاتور ها و ابزارهای تعیین روند و حجم برای تحلیلگران تکنیکال کلاسیک امری حیاتی محسوب میشود.

تایم فریم معاملاتی در سبک های جدید پرایس اکشن، معاملهگران عمدتا در تایم فریم های پایینتر مشغول تحلیل و ترید هستند زیرا در تایم فریم های پایین فرصت های معاملاتی از لحاظ پرایس اکشن به وفور یافت میشود و میتوانند سریعتر به نتیجه ی دلخواه برسند. البته درصد خطا در این تایم فریم ها بیشتر است که تریدرهای این سبک به دلیل جذابیت سود در اسکلپینگ، ریسک آن را به جان میخرند. اما باید توجه کرد که در سبک تحلیل تکنیکال کلاسیک، برای اثبات نواحی حمایت و مقاومت و همچنین شکست های معتبر نیازمند تایم فریم های بالاتر هستیم و اغلب تریدرهایی که در سبک تحلیل تکنیکال کلاسیک کار میکنند در تایم فریم های بالا مانند روزانه و هفتگی مشغول آنالیز بازار هستند. البته انتخاب تایم فریم معاملاتی به فاکتورهای زیادی بستگی دارد و ما اکثریت را در نظر گرفته ایم. یادگیری آسان پرایس اکشن به عنوان یک سبک جدید معاملاتی هنوز در بعضی از زوایا برای معاملهگران ناشناخته باقی مانده است و هرروز نکات جدیدی به آن اضافه میشود. یادگیری این سبک معاملاتی نیازمند وقت و تمرکز بالایی میباشد زیرا شما باید رفتار نهاد های مافوق و بانک ها را تحلیل کنید. این در حالیست که تحلیل تکنیکال کلاسیک در طول تاریخ اثبات شده است و برای یادگیری آن اساتید و کتابهای زیادی را در اختیار دارید که یادگیری آن را به مراتب ساده تر میکند. همچنین شما در سبک کلاسیک از اندیکاتورها و ریاضیات مانند فیبوناچی استفاده میکنید که درک آن نسبت به مفاهیم پرایس اکشن ساده تر میباشد.

پس کدام روش را انتخاب کنیم؟ هر یک از روشهای پرایس اکشن و تحلیل تکنیکال دارای مزایا و معایب خود هستند. انتخاب بهترین روش به میزان تجربه شما، نیازها و استراتژیهای معاملاتی شما بستگی دارد. درصورتی که شما تازهکار هستید و به سادگی و سرعت در تصمیمگیری نیاز دارید، تحلیل تکنیکال کلاسیک ممکن است بهترین گزینه باشد. اما اگر به سبک های تحلیلی و رفتار شناسی قیمت بر اساس فاکتورهای اقتصادی و جامعه شناسی علاقه دارید میتوانید سبک پرایس اکشن را انتخاب کنید. همچنین، ترکیب این دو روش نیز ممکن است برای برخی تریدرها بهترین راه حل باشد تا از مزایای هر دو بهرهمند شوند. پاسخ نهایی به این سوال بستگی به شخصیت، هدف، سطح دانش و تجربه شما دارد. میتوان گفت که هیچ کدام از دو روش پرایس اکشن و تحلیل تکنیکال به تنهایی کامل نیستند. شما باید خود را با هر دو آشنا کنید و ببینید کدام یک با شما همخوانی بیشتری دارد. همان طور که گفتیم بهتر است که بتوانید هر دو روش را با هم ترکیب کنید و چارچوب خود را بسازید. بنابراین، اگر میخواهید به یک معاملهگر موفق تبدیل شوید، بسیار مهم است که با پرایس اکشن و تحلیل تکنیکال آشنا شوید، آنها را ترکیب کنید و با استراتژیهای مختلف آزمایش کنید تا شیوه مناسب خود را پیدا کنید.