حد ضرر :در جهان پیرامون ما احتمال بروز بی نهایت احتمال وجود دارد و هر اتفاقی در لحظه بر روی این کره ی خاکی امکانپذیر است. بازار مالی هم از این قاعده مستثنا نیست و اتفاقات زیادی بر روی دنیای پیچیده ی اقتصاد تاثیر گذار است، حتی زمانی که بازار به آرامی پیش میرود احتمال نقض شدن پیشبینی های یک معامله گر وجود دارد. اگر بخواهیم صادقانه بگوییم بازار بزرگتر از یک معامله گر فکر میکند و هر شخص یا معامله گری را ممکن است به چالش کشیده و به اشتباه بیاندازد، اما برنامه ی ما برای جلوگیری از ضرر های غیر مترقبه چه روش ها یا تکنیک هایی می تواند باشد، موضوعی ست که در ادامه به بررسی آن خواهیم پرداخت. با سرمایه گذار برتر همراه باشید.

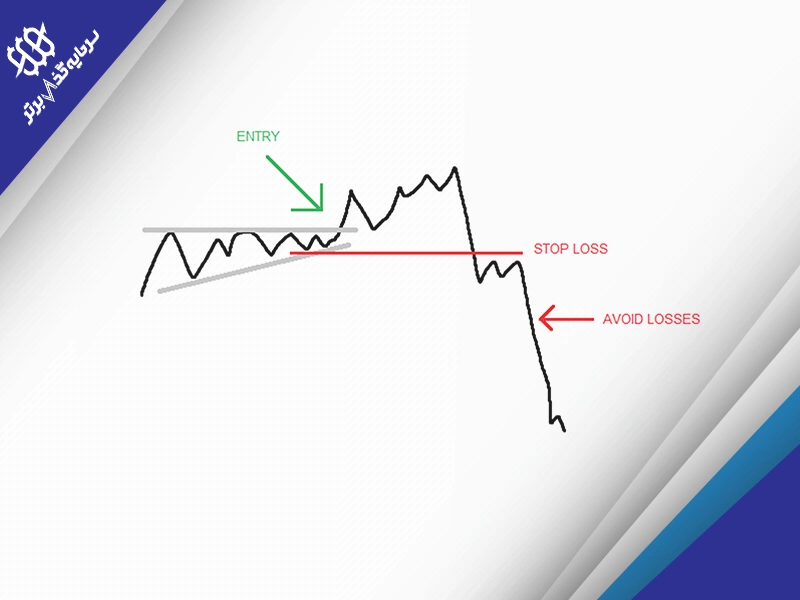

حد ضرر که در زبان انگلیسی به STOP LOSS و در اختصار SL شناخته می شود یک نوع اهرم برای اطمینان از ریسک منطقی بر روی یک دارایی است. اهرمی که به نظر میرسد برای معامله گران سرمایه گذار برتر لازم و حیاتی میباشد .

یک معامله گر زمانی که یک دارایی را با قیمت X خریداری میکند باید یک میزان از ریسک منطقی و مطمئن را برای جلوگیری از ضرر بیش از حد در معامله ی خود قرار دهد. فرض نمایید معامله گر ده درصد از دارایی به نام X را به عنوان یک حد از ضرر برای دارایی مورد نظر خود تنظیم کند. زمانی که قیمت به این حد برسد معامله گر شروع به فروش دارایی خود میکند زیرا نمیخواهد بیشتر از ده درصد از سرمایه ی خود را در این معامله از دست بدهد.

در این صورت او فقط ده درصد از سرمایه ی خود را بر روی این دارایی ریسک کرده است و در صورت کم ارزش شدن دارایی اش ضرر بیشتری به معامله گر متحمل نمیشود.

بخوانید : پرایس اکشن یا تحلیل تکنیکال؟

آیا حد ضرر (STOP LOSS) فقط برای جلو گیری از زیان در سرمایه اولیه انجام می شود؟

در جواب این سوال باید بگوییم: خیر، شما میتوانید برای سود حاصل از معامله ی یک دارایی نیز استاپ لاس تعیین کنید، زیرا از دست رفتن سود به معنی ضرر کردن می باشد.

برای مثال یک معامله گر دارایی را به مبلغ X خریداری میکند و قیمت دارایی پس از مدتی بیست درصد افزایش می یابد، معامله گر می تواند نصف این سود را که تقریبا ده درصد از کل سرمایه است به عنوان سود تضمین شده ی خود انتخاب کند و استاپ لاس را در نقطهای قرار دهد که اگر قیمت به آن برگشت بتواند در آن نقطه دارایی خود را نقد کند و حداقل ده درصد از این معامله سود کرده باشد.

تعیین حد ضرر بر اساس چه فاکتور هایی صورت میگیرد؟

میزان استاپ لاس یا همان حد ضرر در معاملات به مدیریت سرمایه ی شخص و استراتژِی شخصی در معاملات او بستگی دارد.البته فاکتور های مهم دیگری مانند روانشناسی در معامله و میزان ریسک پذیری شخص هم بر تعیین حد ضرر تاثیر گذار هستند.

بخوانید : چطور اندازه پوزیشن را محاسبه کنیم؟

برخی از معامله گران از مارکت به عنوان مهمترین فاکتور برای استاپ لاس خود استفاده می کنند. برای مثال برخی از آنها مناطق حمایت و مقاومت را برای تعیین حد ضررخود استفاده می کنند. زیرا میدانند اگر قیمت یک منطقه ی حمایتی را رد کند احتمال دارد تا منطقه ی حمایتی بعدی سقوط کند و معامله گر حاضر نیست این ضرر را متحمل شود. پس زمانی که یک منطقه ی حمایتی شکسته می شود او بلافاصله دارایی خود را نقد میکند تا بیشتر از استاپ لاس خود سرمایه ای از دست ندهد.

البته در بعضی از مارکت های جهانی مانند فارکس و کریپتوکارنسی ، بروکر یا همان صرافی به صورت اتوماتیک بنا به درخواست معامله گر حد ضرر را فعال میکند.

در این حالت معامله گر در یک قیمت مشخص استاپ لاس را تعیین میکند و زمانی که قیمت به این ناحیه برگشت SL او به صورت خودکار فعال و معامله گر از پوزیشن خود خارج می شود.

برخی دیگراز معامله گران ممکن است سبک های دیگری را برای حد ضرر یا SL معامله ی خود انتخاب کنند. این نوع از معامله گران از اندیکاتورها برای تعیین میزان ریسک بر روی یک معامله استفاده می کنند.برای مثال یک اندیکاتور میانگین متحرک می تواند مانند یک ناحیه ی دینامیکی حمایتی-مقاومتی عمل کند و معامله گر از این مورد به نفع خود استفاده میکند تا حد ضرری منطقی و مطمئن را برای دارایی خود انتخاب کند.

بعضی از معاملهگرها میزانی ثابت برای SL خود انتخاب می کنند، برای مثال یک معامله گر سرمایه گذار برتر برای پوزیشنی که بر روی EURUSD باز میکند مقدار 50$ را به عنوان استاپ لاس برای معامله ی خود انتخاب نموده.

در حالی که معامله گری دیگر مقدار 2 درصد از میزان بالانس اکانت را به عنوان SL برای معاملات خود انتخاب میکند. در مورد اول میزان حد ضرر ثابت است و در مورد دوم این میزان بر اساس بالانس اکانت متغییر خواهد بود و در زمانی که اکانت وارد سود میشود میزان استاپ لاس بالاتر میرود و برعکس.

تغییر حد ضرر

معامله گران موفق معمولا بر استاپ لاس خود بسیار پاینبد هستند و تنها در شرایطی حاضر به تغییر در استراتژی خود می باشند که برای رشد و پیشرفت بیشتر آن را نیاز بدانند. در این مورد باید بگوییم که انتخاب استراتژی حد ضرر برای یک معاملهگر زمانی صورت میگیرد که فرد در منطقیترین و آرامترین حالت خود قرار دارد، اما معمولا تغییرهای ناگهانی در استراتژی حد ضرر معمولا در شرایط احساسی و تحت فشار صورت میگیرد. در این شرایط منطقی نیست که SL خود را تغییر دهیم.

بخوانید : بهترین ستاپ معاملاتی

تغییر دراستراتژی حد ضرر زمانی که معامله گر در سود قرار دارد و برای پیشبرد اهداف خود لازم میداند هیچ ایرادی ندارد، اما مراقب باشید زمانی که اکانت سرمایه گذار برتر شما در ضرر است در استراتژی استاپ لاس خود تغییری حاصل نکنید. البته میتوانید میزان ریسک خود را کمتر کنید اما هیچ پیشنهادی به شما برای افزایش حد ضرر و ریسک در این شرایط نداریم. زیرا معاملات شما شمایل قمارگونه به خود میگیرد و احتمال از دست رفتن و خارج شدن از دور چلنج برای شما به وجود می آید.

نکات مهم در مورد حد ضرر

1. حد ضرر خود را بر اساس استراتژِی های تست شده و علمی انتخاب کنید.

2. سعی کنید استاپلاس منطقی برای اکانت پراپ تریدینگ خود انتخاب کنید زیرا در بازار هر احتمالی وجود دارد و ممکن است که وارد ضرر های زنجیره ای شوید، پس بهتر است برای این مورد از قبل برنامه ای دقیق داشته باشید.

3. مدیریت سرمایه امری مهم در زمینه ی فارکس و بازار های مالی است، لطفا قبل از شروع یک چالش از داشتن مدیریت سرمایه ی مناسب اطمینان حاصل کنید.

4. هر معامله گری سبک مخصوص به خود را دارد، استراتژِی حد ضرر باید بر اساس مدیریت سرمایه شخصی و روانشناسی فرد صورت بگیرد.در نظر داشته باشید که نسخه ای خاص شاید برای یک نفر مناسب باشد اما قطعا برای همه افراد مناسب نخواهد بود.

بخوانید : نوسان در فارکس چیست؟

5. کم شدن سود نوعی ضرر است. برای سود های خود ارزش قائل باشید. شما میتوانید بخشی از سود خود را با قرار دادن استاپ لاس در ناحیه ی مناسب تضمین کنید.