جهان از یک نقطه شروع شد، یک انفجار که به هستی و نیستی منجر شد. این انفجار بزرگ که به نام بیگ بنگ میشناسیم شروعی برای زندگی، قوانین و الگوهای جهان شد.

زمین طبق یک الگو مشخص به دور خورشید میچرخد،فصل ها طبق یک طرح همیشگی زمین را رنگ آمیزی می کنند. و حتی بازار مالی طبق الگوهای خاصی پیش می رود. حال سوال اینجاست که آیا این الگو ها تصادفی پدیدار میشوند یا در قوانین فیزیک و معادلات جهان هستی جایگاهی دارند که هنوز به آن پی نبرده ایم؟ شاید تنها چشم جهانبین بشر است که در همه چیز می تواند به نحوی یک الگو بیابد. زمانی که برای اولین بار وارد مارکت میشوید بدون اطلاع از اصول تحلیل بازار چشم شما الگوهای مشخصی می بیند و سعی در درک آن میکند. بازار نقش های زیبایی به جا می گذارد، قله ها و دره ها، جزیرهها ، پرچمها و حتی سر و شانه را میتوان در مارکت دید.

شاید به همین دلیل است که تحلیل گران بازار، به این اندازه به الگوهای کلاسیک در بازار اهمیت میدهند و سعی در کشف آن میکنند. به نحوی میتوان گفت که این پترن ها از پایه های اصلی برای کسب سود در بازار سرمایه هستند. البته رکن اول شروع در بازار مالی تامین سرمایه برای ترید است؛ سپس معامله گر باید دانش خود را در مورد تحلیل تکنیکال و مدیریت سرمایه افزایش دهد.اما اکنون نیازی نیست در مورد تامین سرمایه ی اولیه صحبت کنیم زیرا سرمایه گذار برتر به عنوان یک پراپ فاند به ساده ترین روش قدم اول را برای شما بر میدارد تا بدون نگرانی از سرمایه ی لازم برای معامله گری ذهن خود را منعطف به یادگیری و پیشرفت در بازار کنید. حال بیایید نگاهی کامل بر پترن های کلاسیک در تحلیل تکنیکال داشته باشیم.

الگوهای کلاسیک در ترید

الگوهای بازگشتی ، الگوهای ادامه دهنده و الگوهایی که بنا به شرایط میتوانند نقش ادامه دهنده و یا نقش یک الگو بازگشتی را داشته باشند. در ادامه با این الگوها بیشتر آشنا خواهیم شد

بخوانید : انواع روند در بازار فارکس

الگوهای بازگشتی

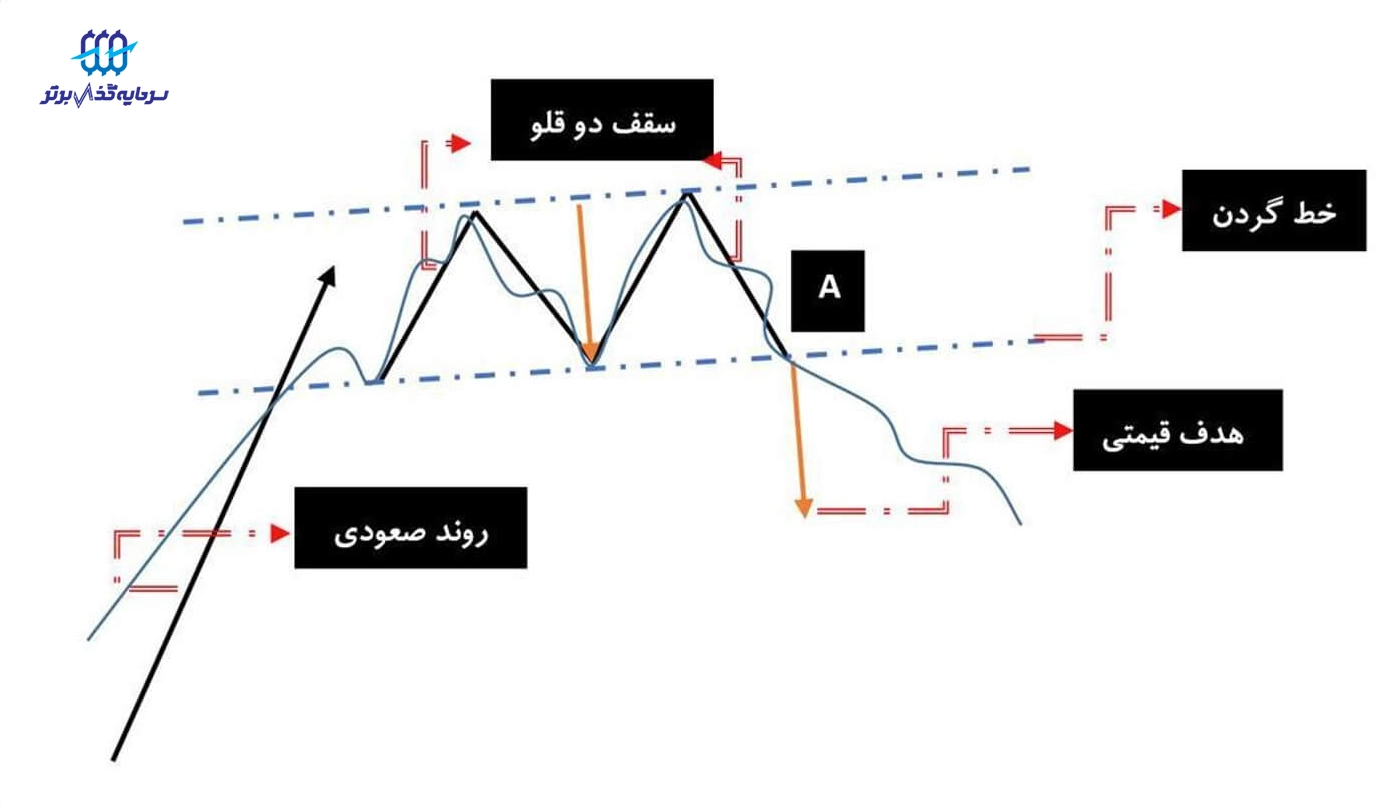

زمانی که قیمت به انتهای یک روند صعودی میرسد این احتمال وجود دارد یک یک الگو بازگشتی تشکیل شود .تشکیل الگوهای بازگشتی یا ریورسال در روندهای صعودی نشان دهنده ی تمال بازار به پایان روند و شروع یک روند نزولی جدید است.البته الگوهای بازگشتی در انتهای روندهای نزولی یعنی کف بازار هم تشکیل میشوند و تشکیل شدن یک الگو بازگشتی در انتهای روندهای نزولی تمایل بازار به معکوس کردن روند و شروع یک روند صعودی جدید را نشان میدهد.

انواع الگوهای کلاسیک بازگشتی

- الگو سقف دو قلو و کف دو قلو

- الگو سر و شانه و سر و شانه ی معکوس

- الگو سقف سه قلو و کف سه قلو

- الگو دایموند(الماس)

- الگو کنج صعودی و کنج نزولی

- الگو جزیره

بخوانید : معرفی کامل الگوی پرچم در ترید

هر کدام از این الگوهای کلاسیک فاکتورهای مختص به خود را دارد که در مقالات آینده به آنها می پردازیم.الگوهای مذکور را میتوان در تمام چارت های قیمتی از جمله فارکس،کریپتوکارنسی و بازار سهام مشاهده کرد، تنها باید با دید باز و دقت بالا روند قیمت را مشاهده کرد تا در این دریای بی کران الگوهای مهم را کشف و از آن ها سود کسب کرد.

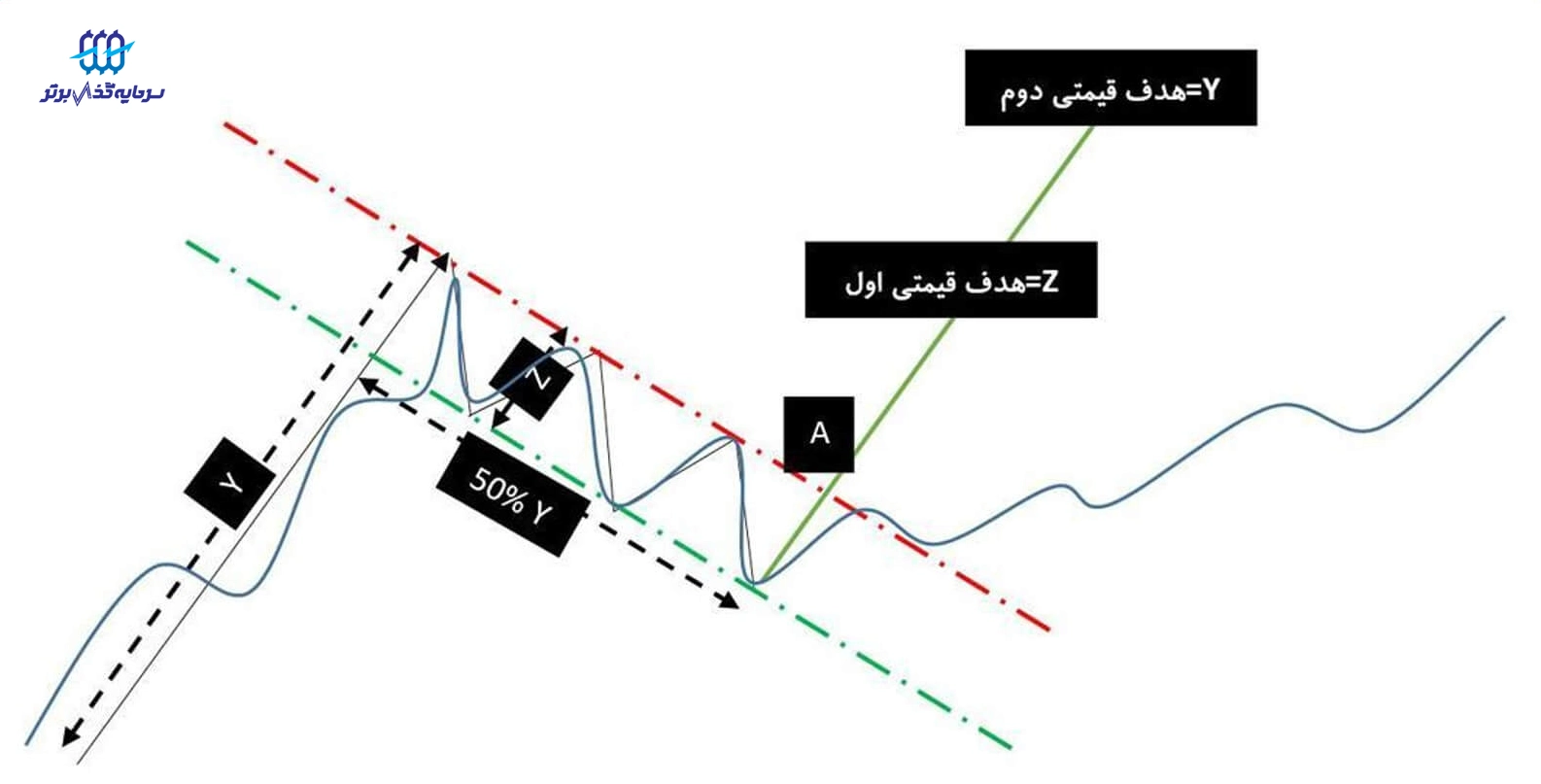

الگوهای کلاسیک ادامه دهنده

الگوهای ادامه دهنده در میانه ی روند ها تشکیل میشود، بدیهی است که قیمت پس از تشکیل این نوع از الگو ها به روند خود ادامه میدهد. برای مثال در یک روند صعودی اگر یک پترن ادامه دهنده تشکیل شود باید انتظار داشته باشیم که قیمت تا حدی به روند خود ادامه دهد. پترن های ادامه دهنده را میتوان به عنوان ساختار های اصلاحی در بازار نام برد زیرا بازار در این نوع از رفتار یک اصلاح شکل میدهد و به نوعی تجدید قوا میکند تا به روند خود ادامه دهد.

انوع الگوهای کلاسیک ادامه دهنده

- الگو پرچم و پننت

- الگو مثلث متقارن

- الگو مثلث افزایشی

- الگو مثلث صعودی و مثلث نزولی

- الگو فنجان و دسته

- کانال های قیمتی

الگوهای مذکور را میتوان در تمام چارت های قیمتی از جمله فارکس، کریپتوکارنسی و بازار سهام مشاهده کرد. الگوهای کلاسیک اعتبار بالایی دارند و بسیاری از تحلیلگران تنها با استفاده از تحلیل این نوع از الگوهای قیمتی وارد پوزیشن میشوند و سود کسب می کنن

تایم فریم الگوهای کلاسیک

الگوهای کلاسیک بازگشتی و ادامه دهنده را میتوانید در تایم فریم های متنوع و در هر مقیاسی از بازار مشاهده کنید.از تایم فریم های کوتاه مانند یک دقیقه تا تایم فریم های ماهانه و سالانه. اما باید به این مسیله دقت کنید که قدرت هر پترن را نسبت به مقیاس خود در نظر بگیرید.

بخوانید: مهمترین اندیکاتورها برای ترید

برای سود کردن در تایم ماهانه نباید در تایم فریم یک ساعته به دنبال یک الگو کلاسیک بازگشتی باشید زیرا قدرت یک پترن یک ساعته در اندازه ای نیست که بتواند روند ماهانه را معکوس کند. البته شاید در بعضی از موارد یک پترن بازگشتی یک ساعته در انتهای روند یک ماهه ی قیمت تشکیل می شود و قیمت پس از آن وارد یک روند نزولی طولانی مدت شود اما برای استناد به آن باید از دیگر فاکتور های مهم تحلیل تکنیکال استفاده کنیم.